🟢 核心观点

1. 摩根大通

• 观点:当前经济环境下,小盘股和成长股有潜力,但需要保持谨慎,这些板块的盈利增长可能面临挑战 。

• 论点:

• 小盘股和成长股在市场轮动中有表现机会。

• 经济数据,如台湾出口订单和美国消费者信心,对市场的短期波动有重要影响。

2. 高盛

• 观点:建议投资者在当前市场环境中保持防御姿态,尤其关注固定收益和大宗商品市场 。

• 论点:

• 高收益债券和新兴市场债券具有吸引力,尽管存在较高风险。

• 政治因素如关税和全球半导体贸易对市场有显著影响。

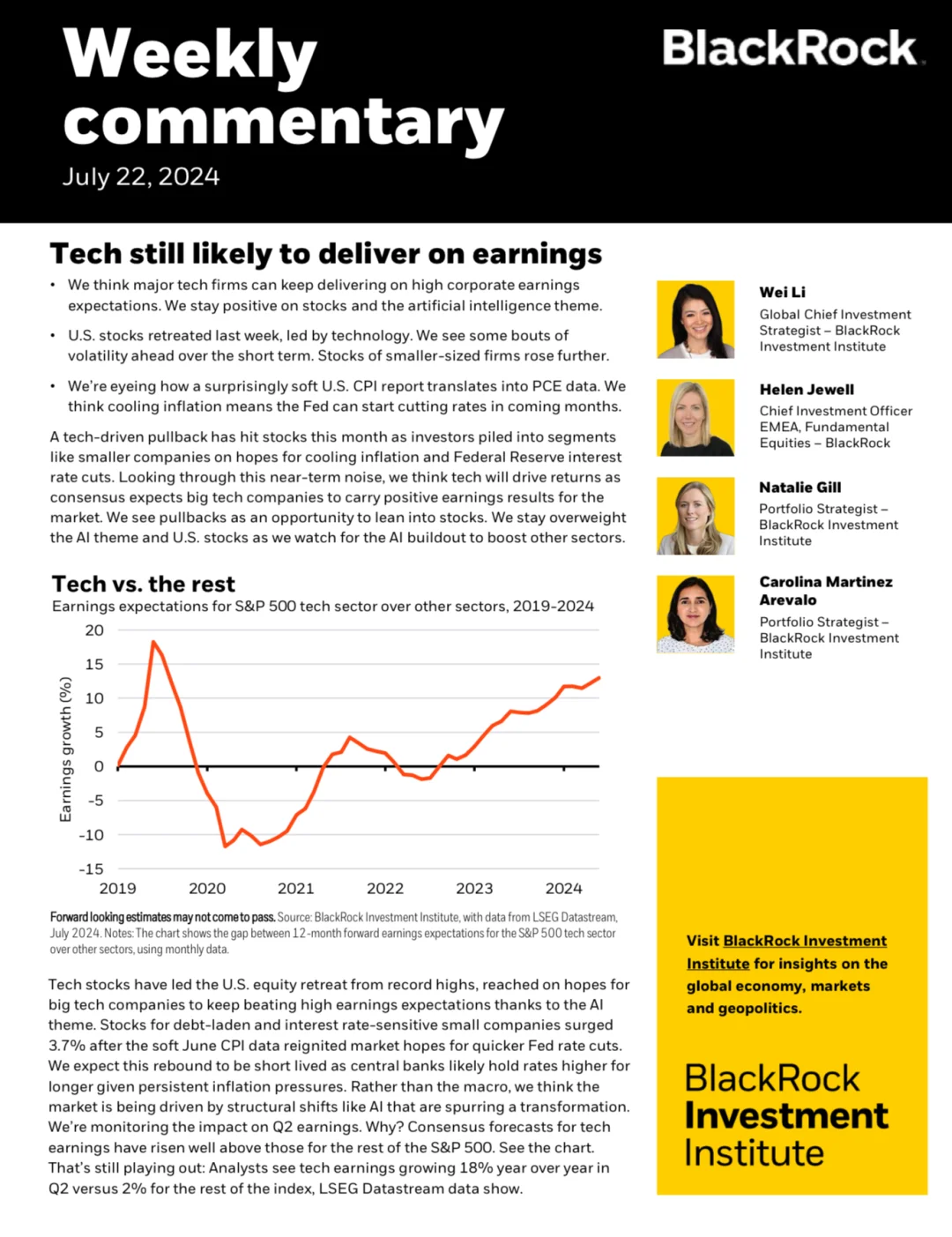

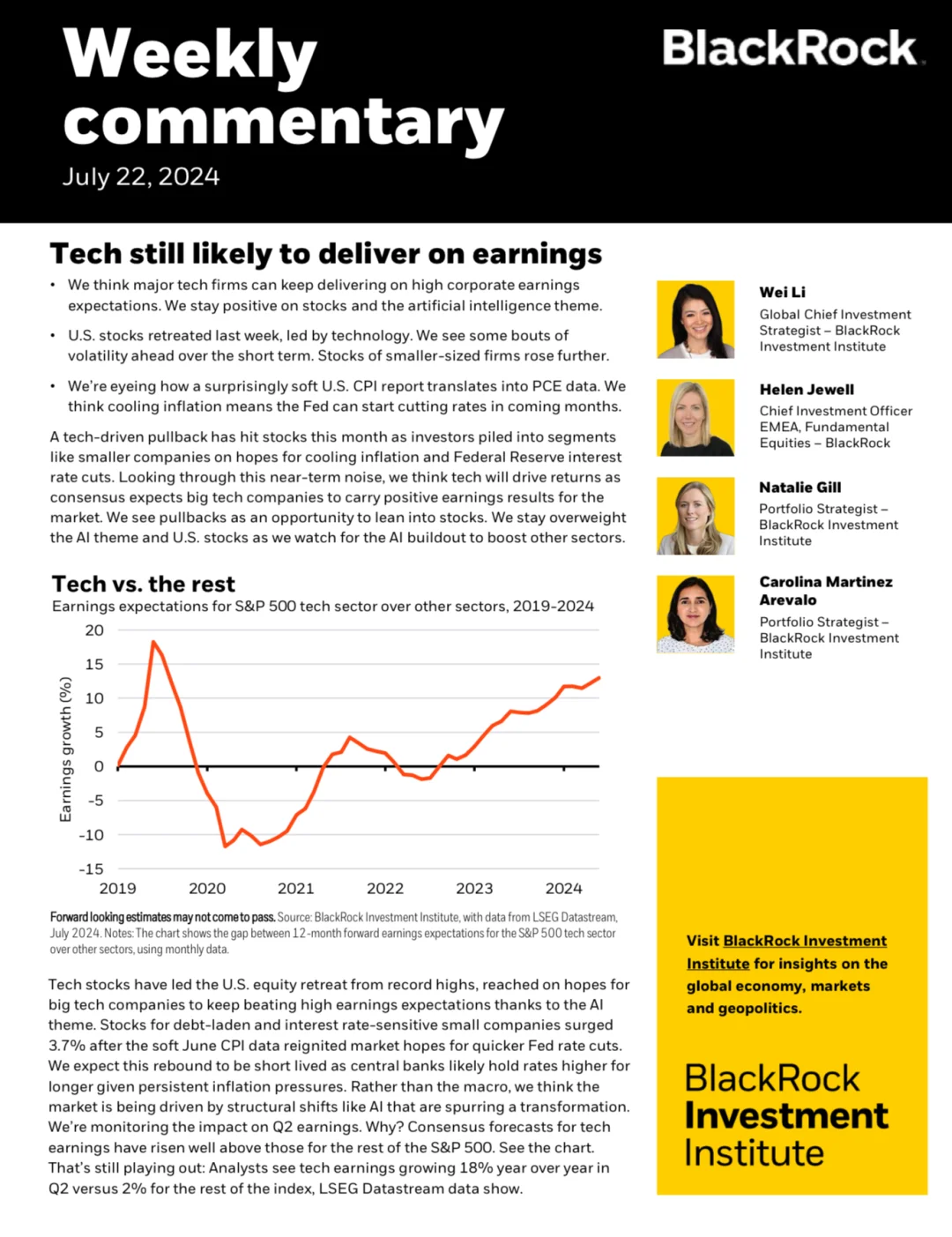

3. 贝莱德

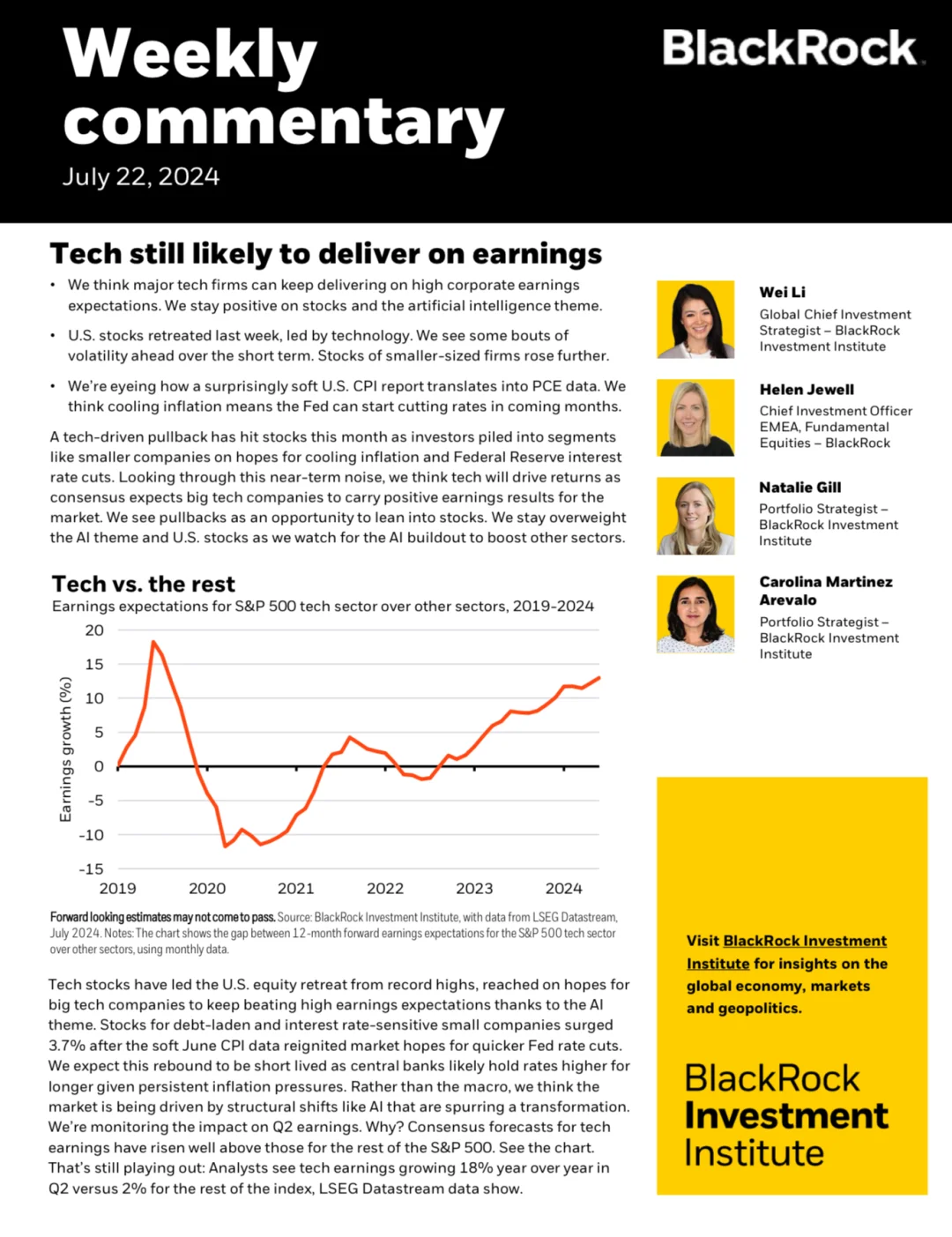

• 观点:对AI驱动的美国股票保持高信心,同时强调日本股票和高收益债券的潜力 。

• 论点:

• AI技术的普及将继续推动美国股市,特别是科技公司。

• 日本市场受益于温和通胀和股东友好政策。

• 短期政府债券和高收益债券在高利率环境下提供了良好的收入机会。

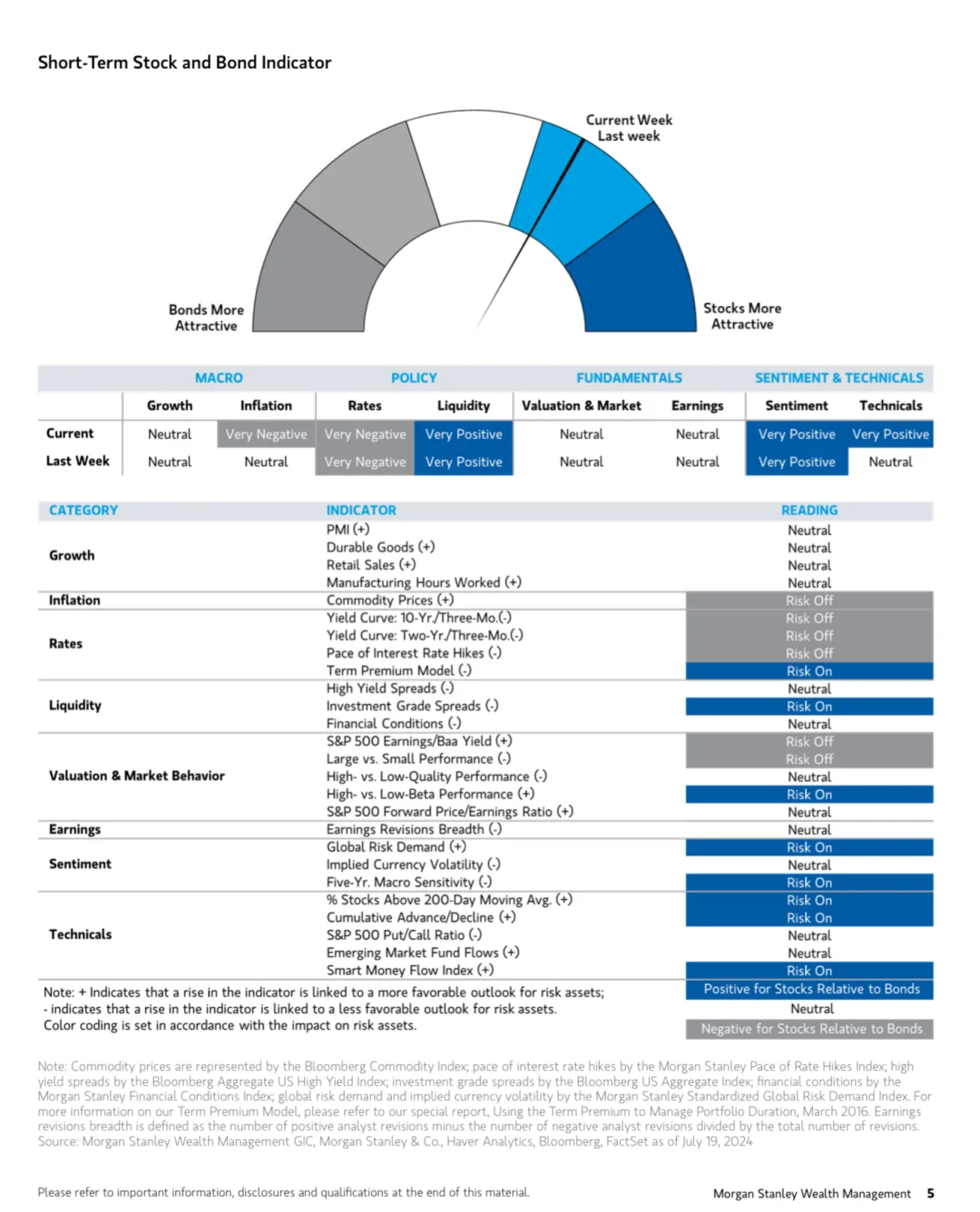

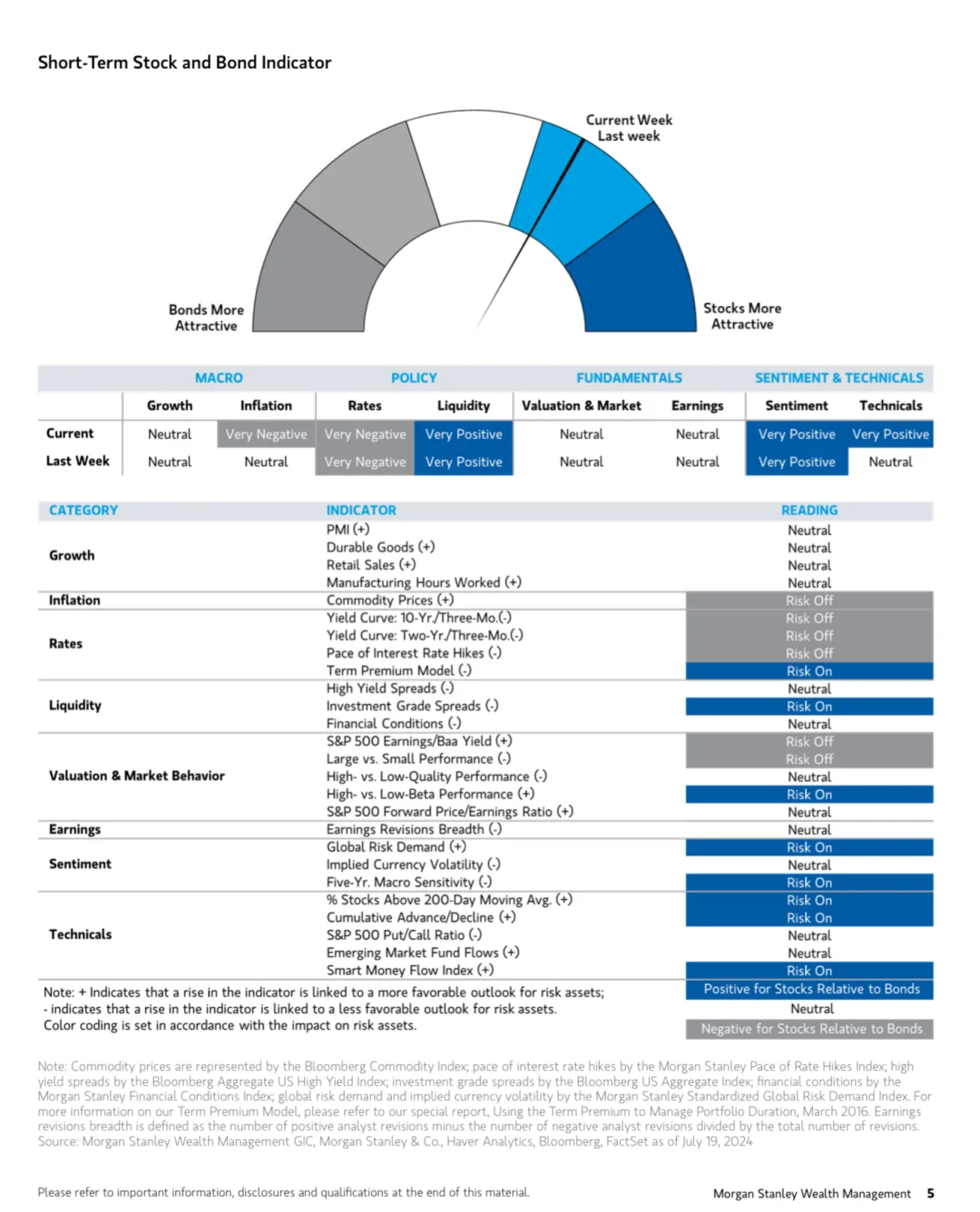

4. 摩根士丹利

• 观点:建议投资者关注大盘周期股,同时对小盘股持谨慎态度 。

• 论点:

• 大盘质量周期股,如金融、能源和工业板块,受益于全球工业经济的复苏。

• 小盘股的反弹主要由空头回补驱动,盈利前景不如大盘股稳定。

• 对冲基金和投资级信用债券在当前环境下具有吸引力。

🟢详细比较

▪️不同点

1. 对具体资产类别的偏好:

• 摩根大通更看好小盘股和成长股,但提醒投资者注意这些板块的盈利不确定性 。

• 高盛则更倾向于防御性资产,如高收益债券和新兴市场债券,认为这些资产在当前环境下具有更好的风险调整回报 。

• 贝莱德重点看好AI驱动的美国股票和日本市场,认为这些市场有较好的增长前景 。

• 摩根士丹利更青睐大盘质量周期股,建议投资者避免追逐小盘股的短期反弹 。

2. 区域市场的关注:

• 摩根大通和高盛主要关注美国市场和发达市场 。

• 贝莱德则覆盖更多的亚太市场和新兴市场,如日本和印度 。

• 摩根士丹利在全球范围内分析,包括欧洲和亚洲市场,建议投资者在不同区域市场中选择具有结构性增长潜力的资产 。

3. 策略实施的时间跨度:

• 摩根大通和高盛侧重于中短期策略,关注即将公布的经济数据和政策变化对市场的影响 。

• 贝莱德和摩根士丹利则结合中长期视角,强调在未来几个季度和几年内的宏观经济和市场趋势 。