KKR的分析是不错,但就是产出的效率太低。这篇还是Henry H. McVey的主笔,发挥依然稳定,近期看到他写的最好的是thoughts from the road,对于国内的认知深刻。

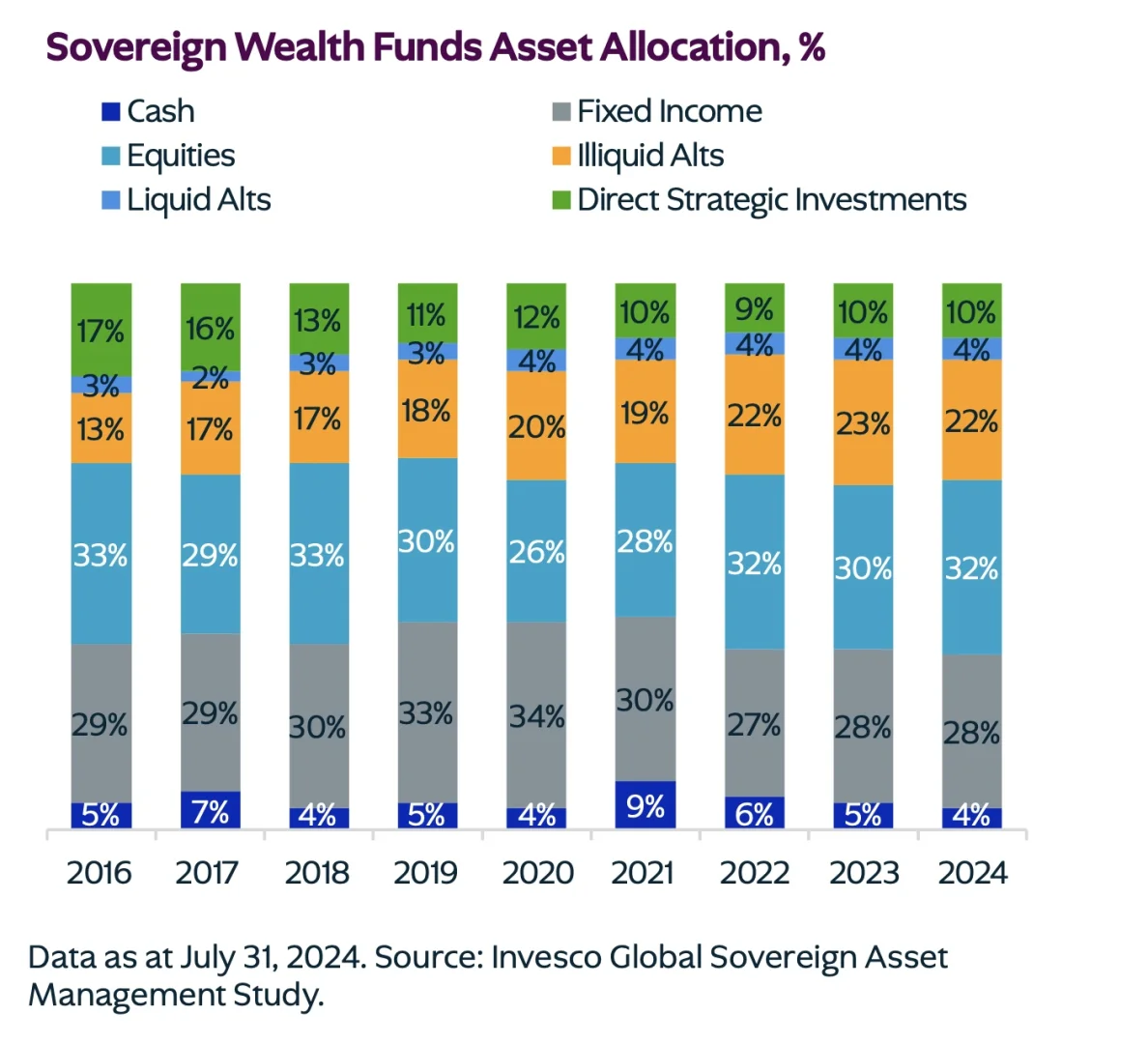

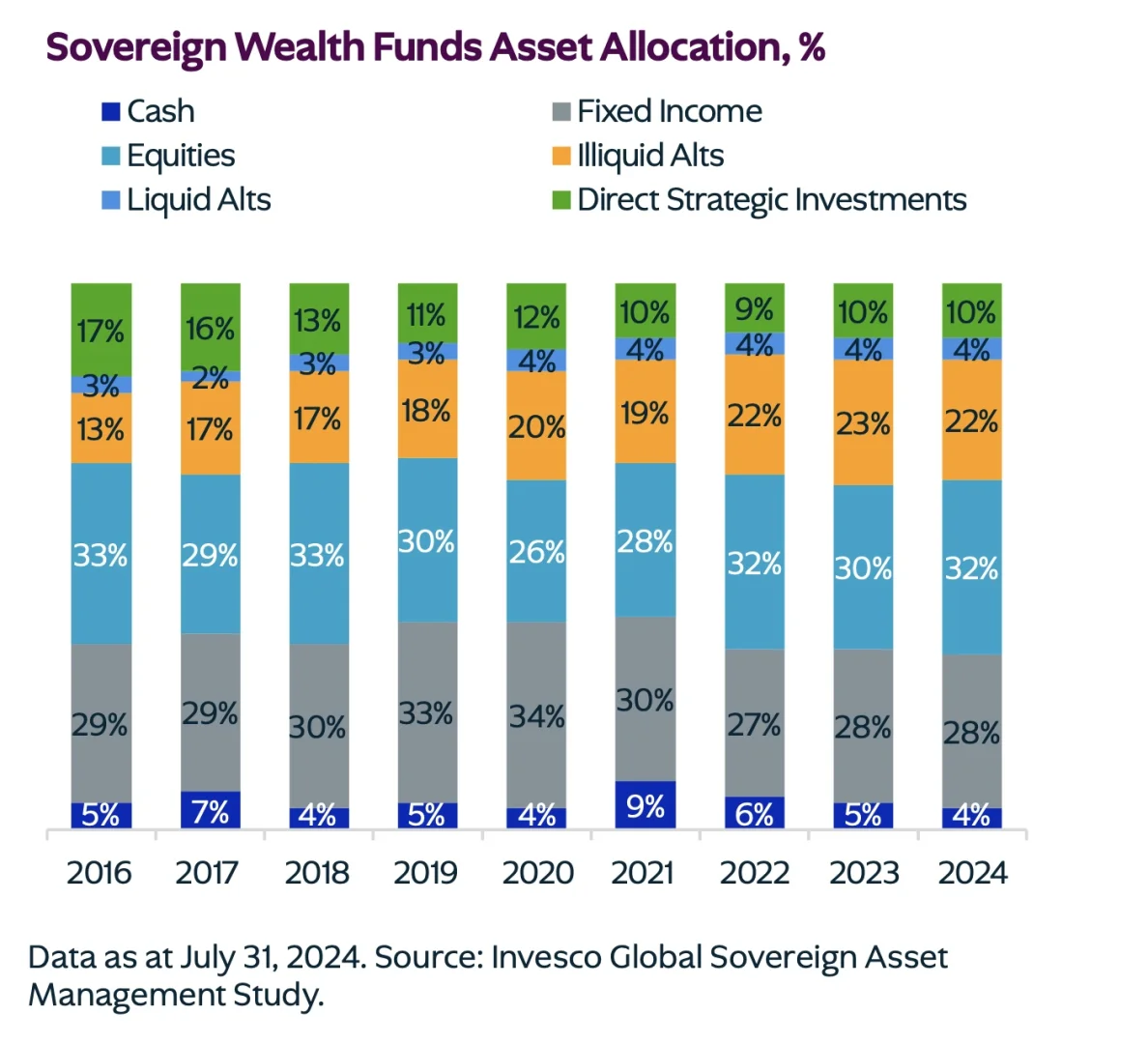

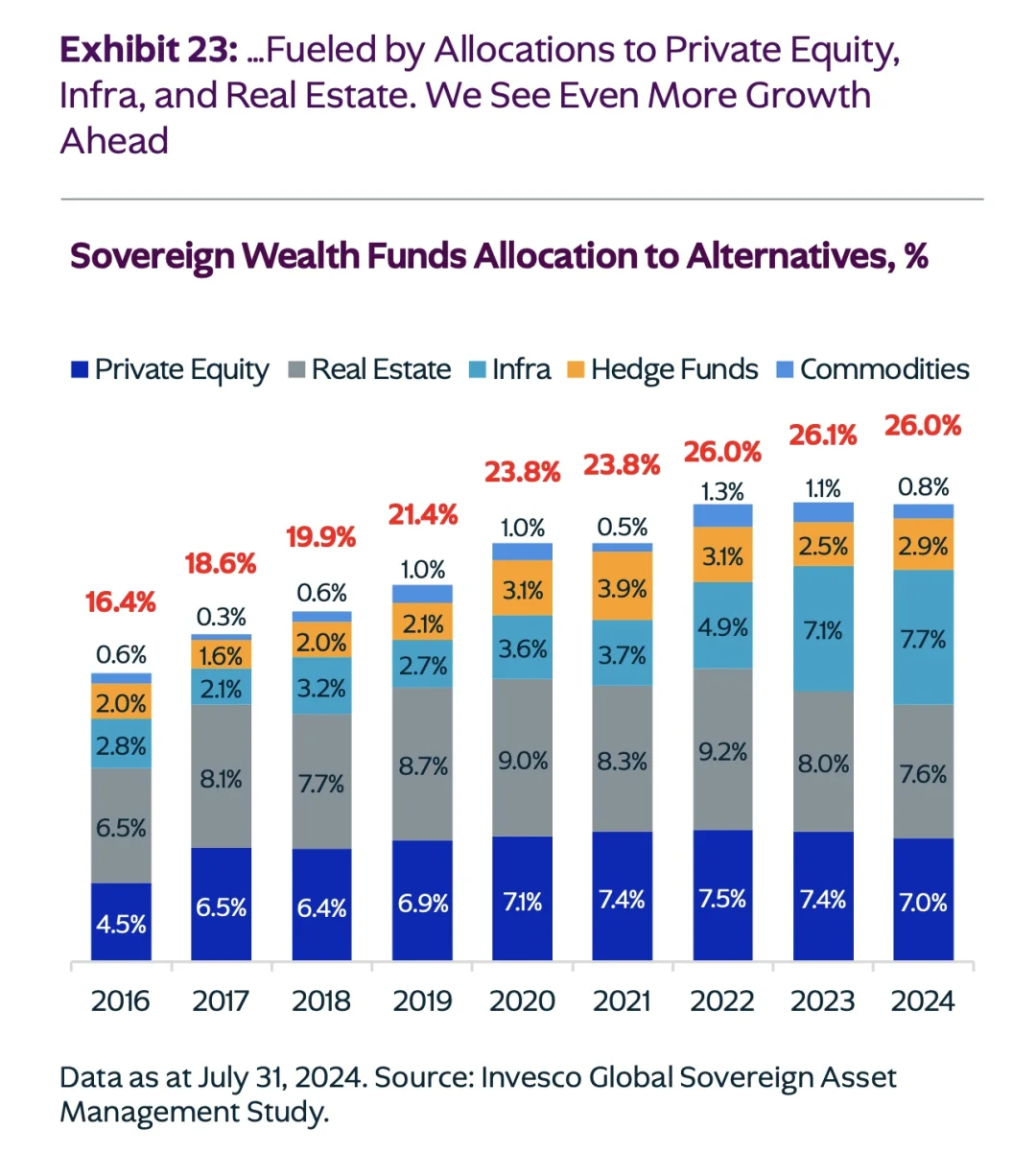

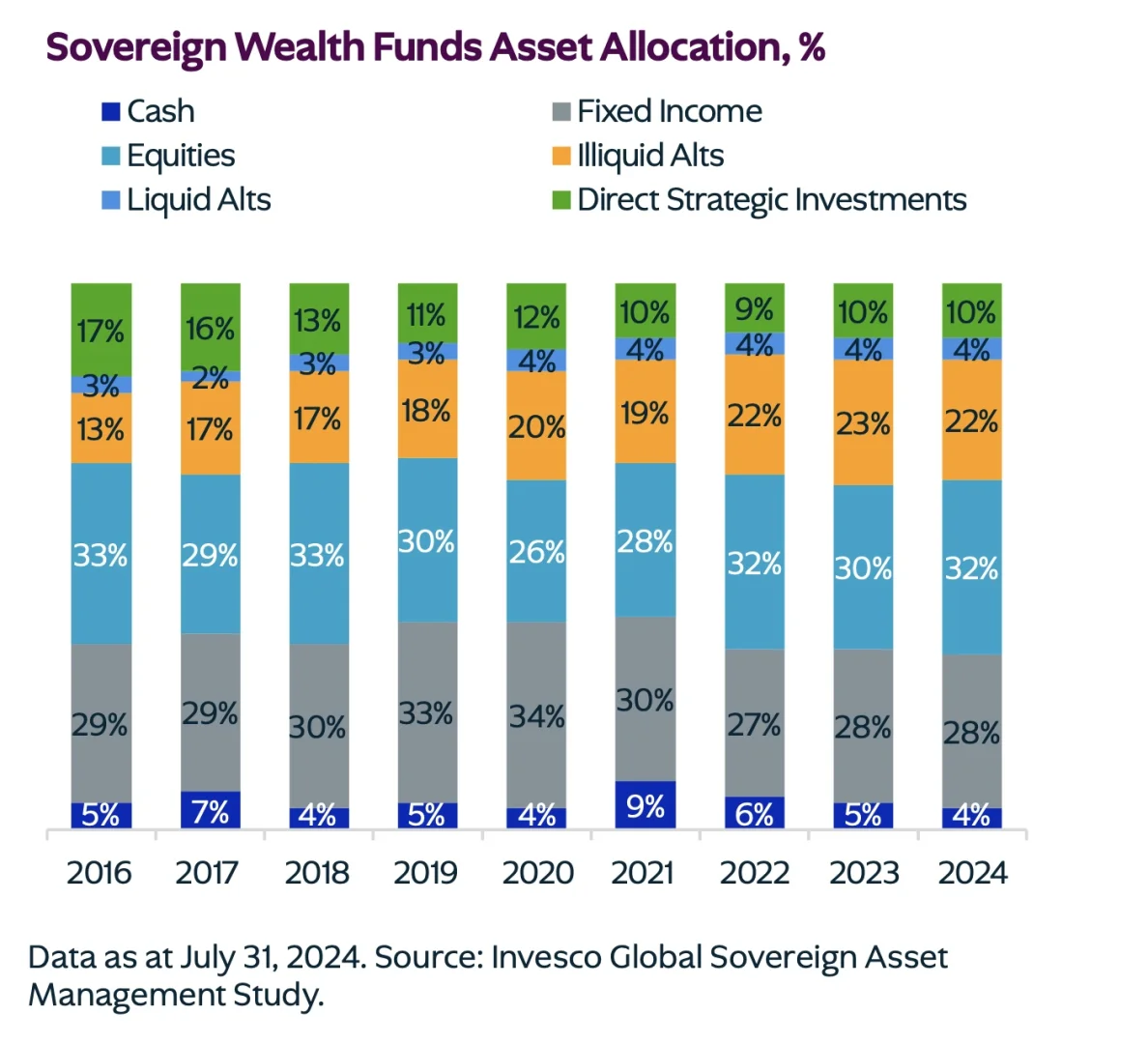

我对这篇话题的兴趣一般,但是对里面的信息量还是觉得不错,关于主权基金的分配、资产的相关性、AI产业的关联性、人口的变迁,是可以拿来看看,了解一些信息是不错的,就这样。

1. 另类投资行业趋势

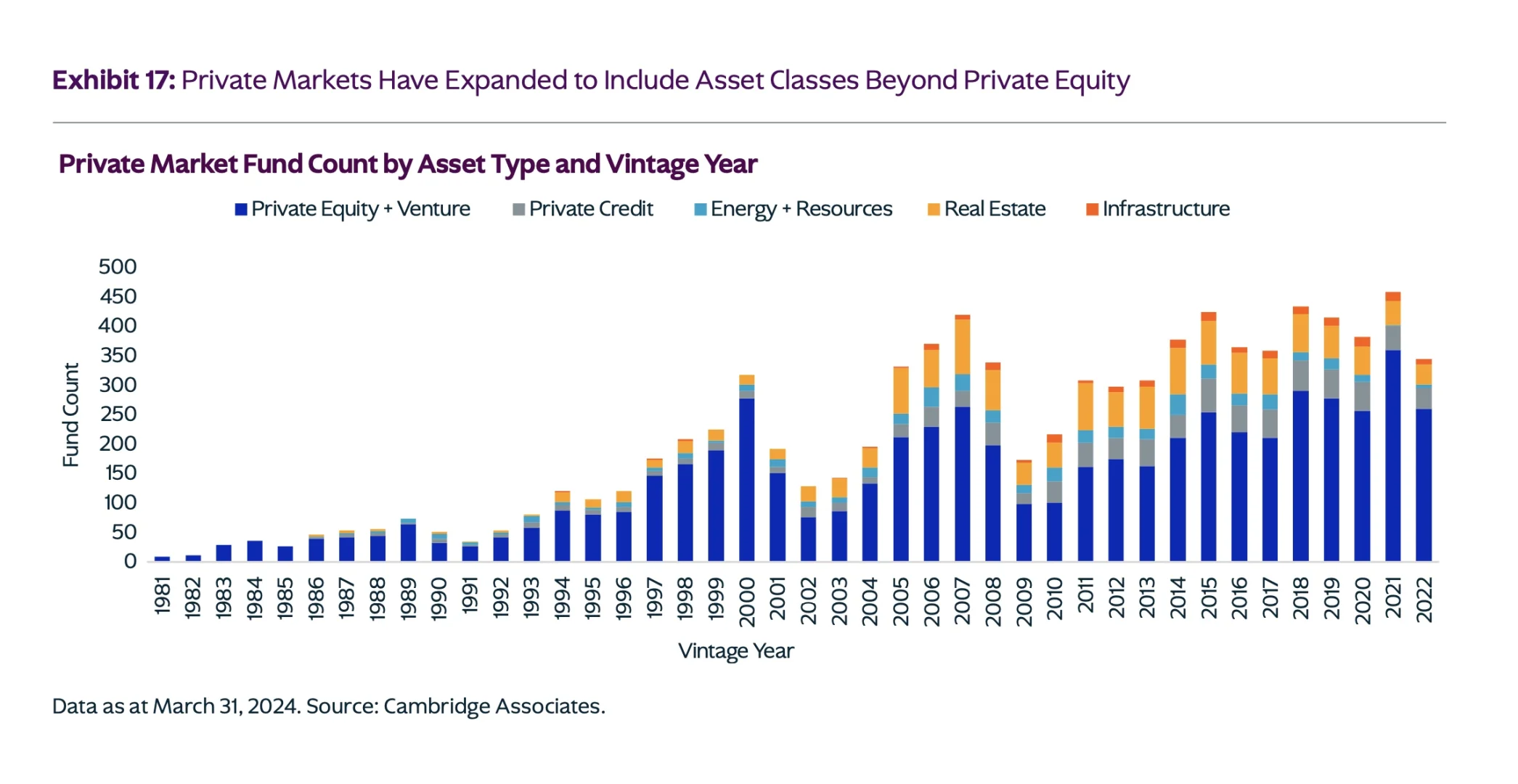

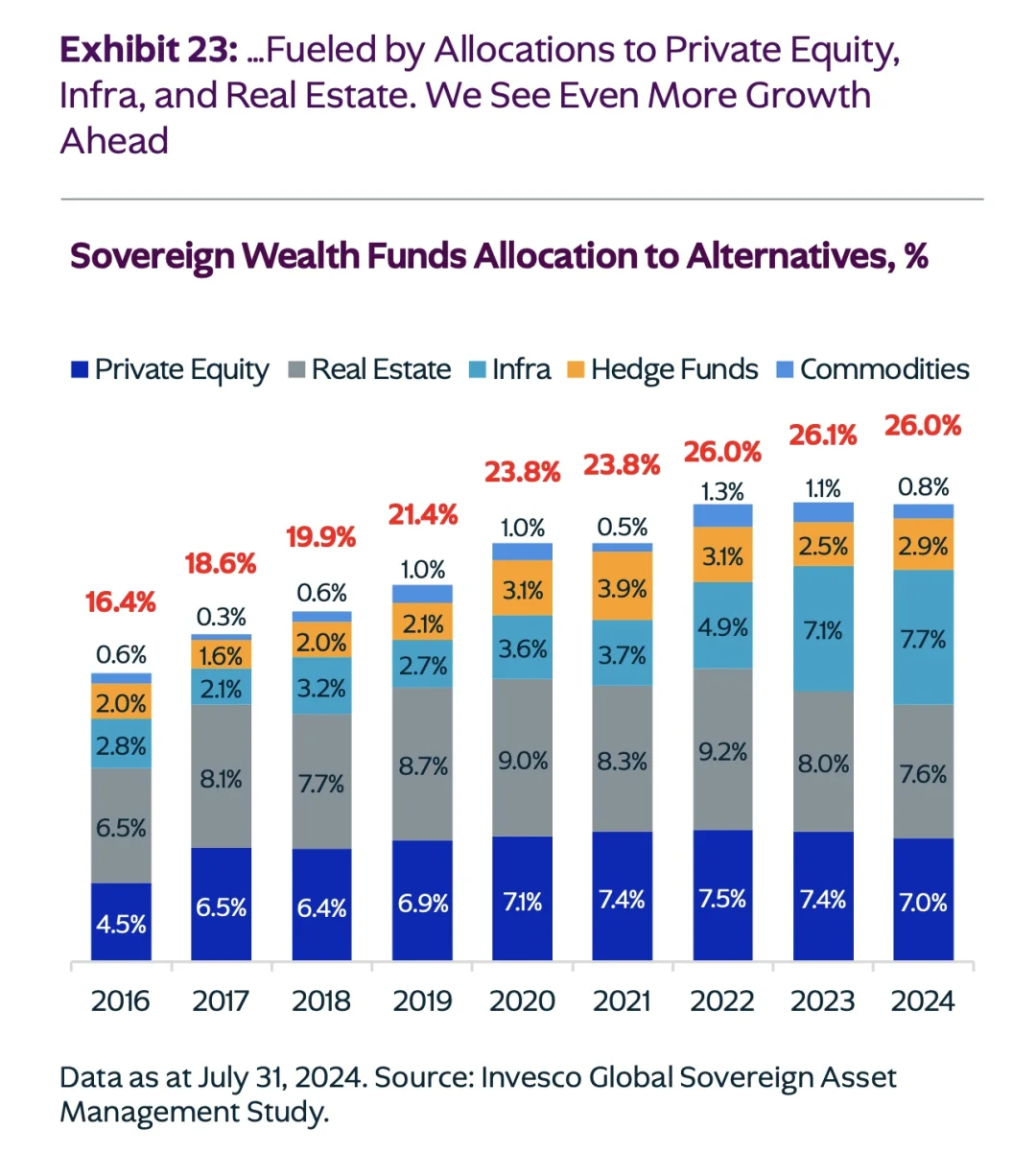

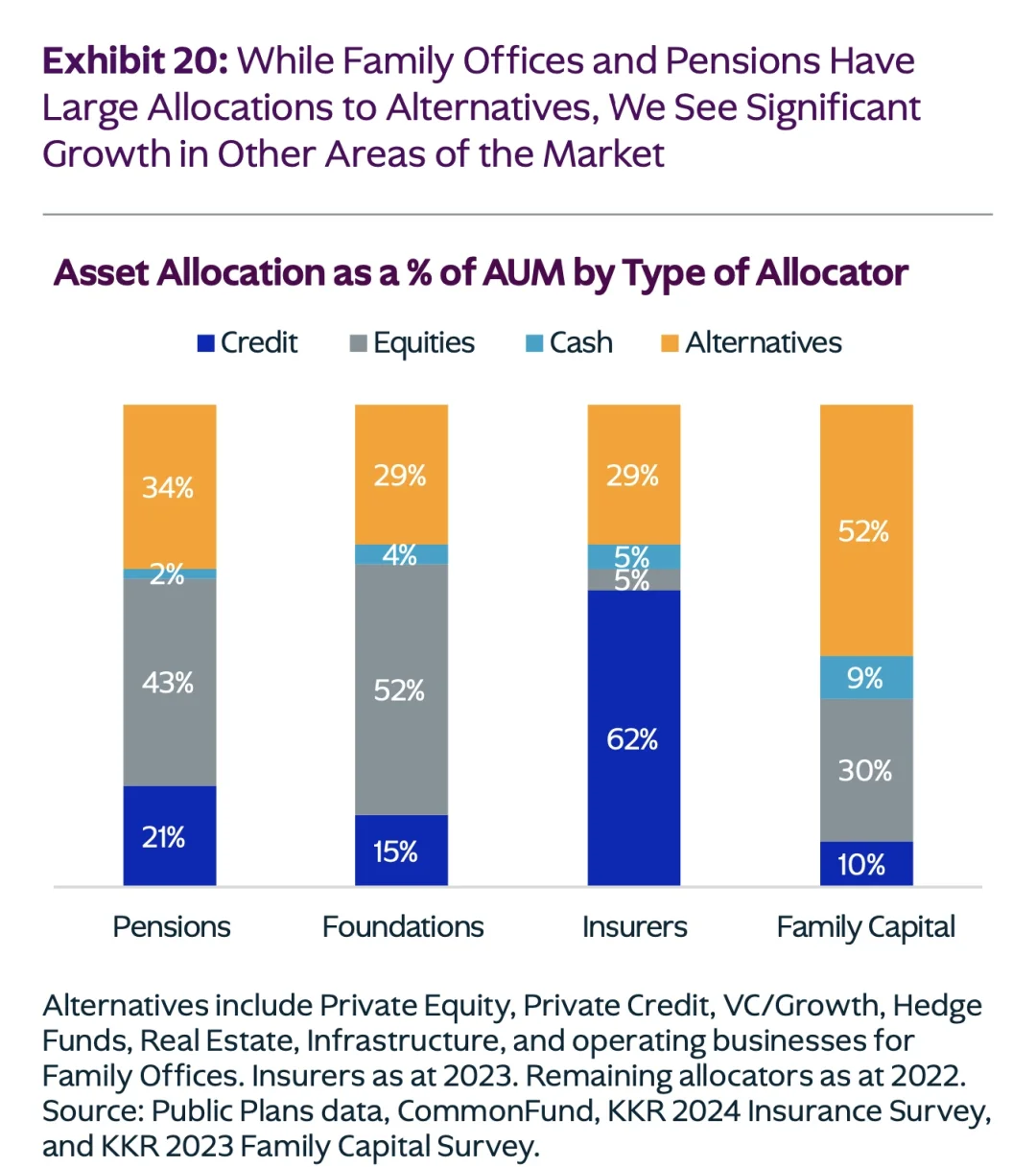

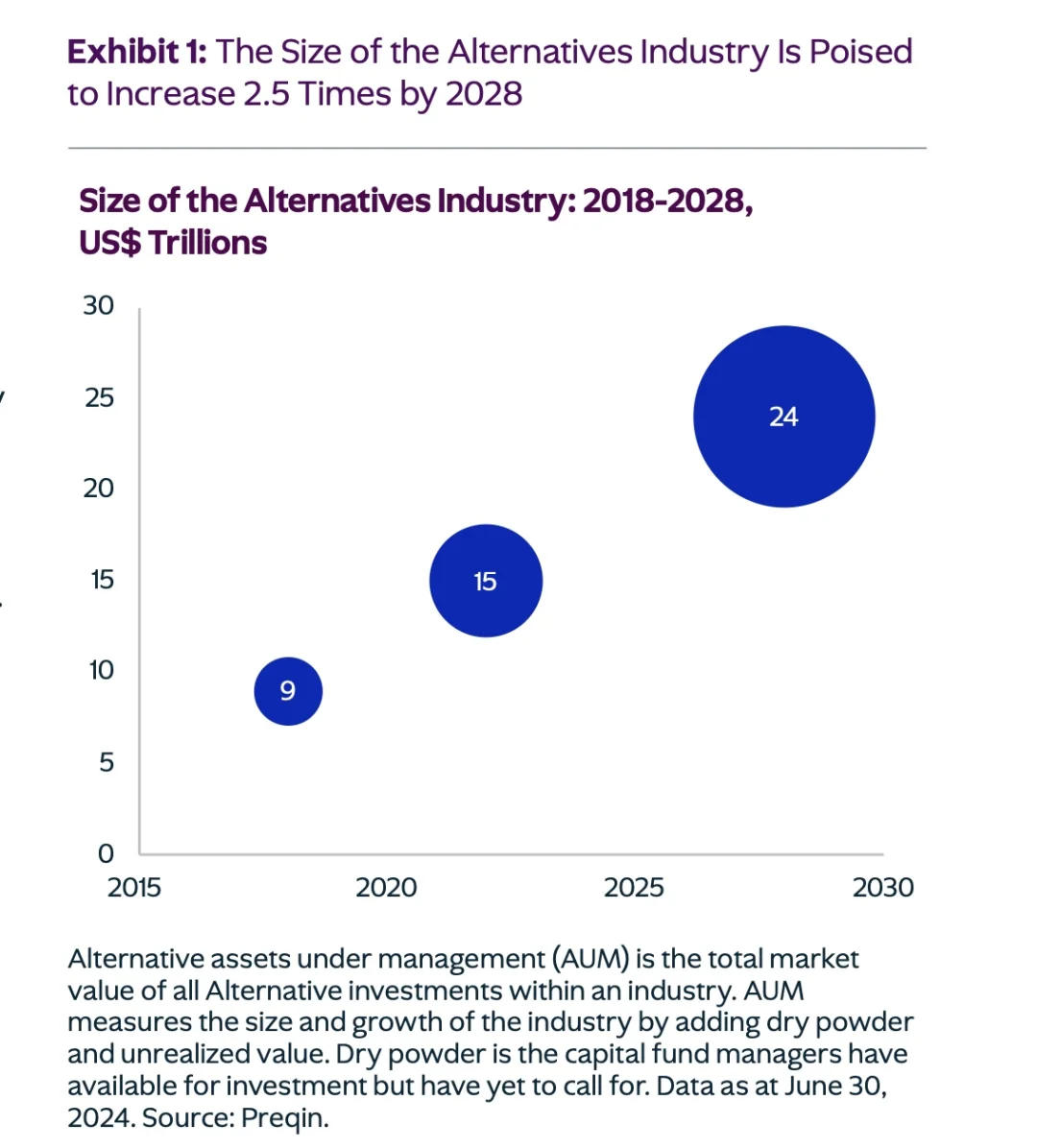

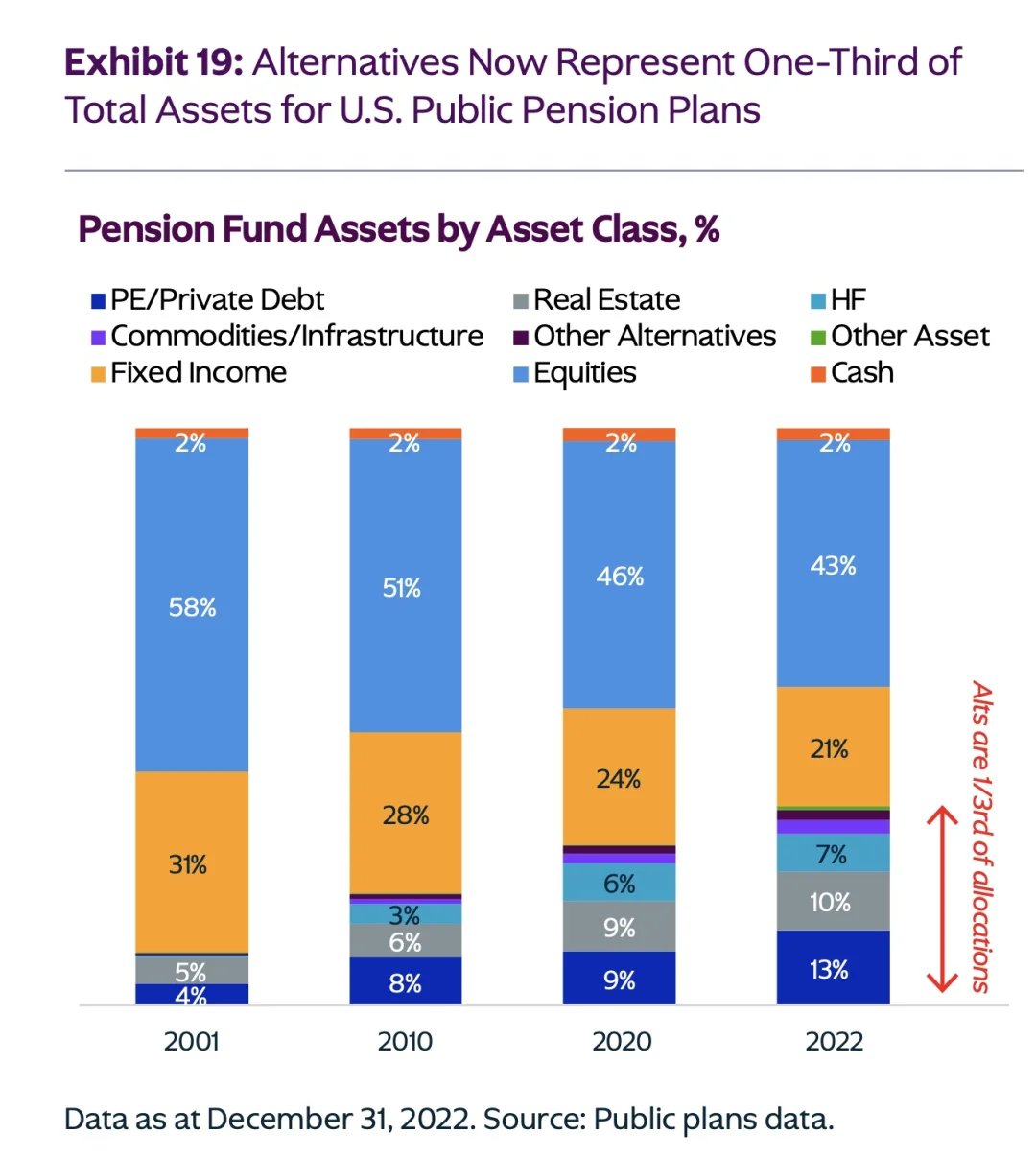

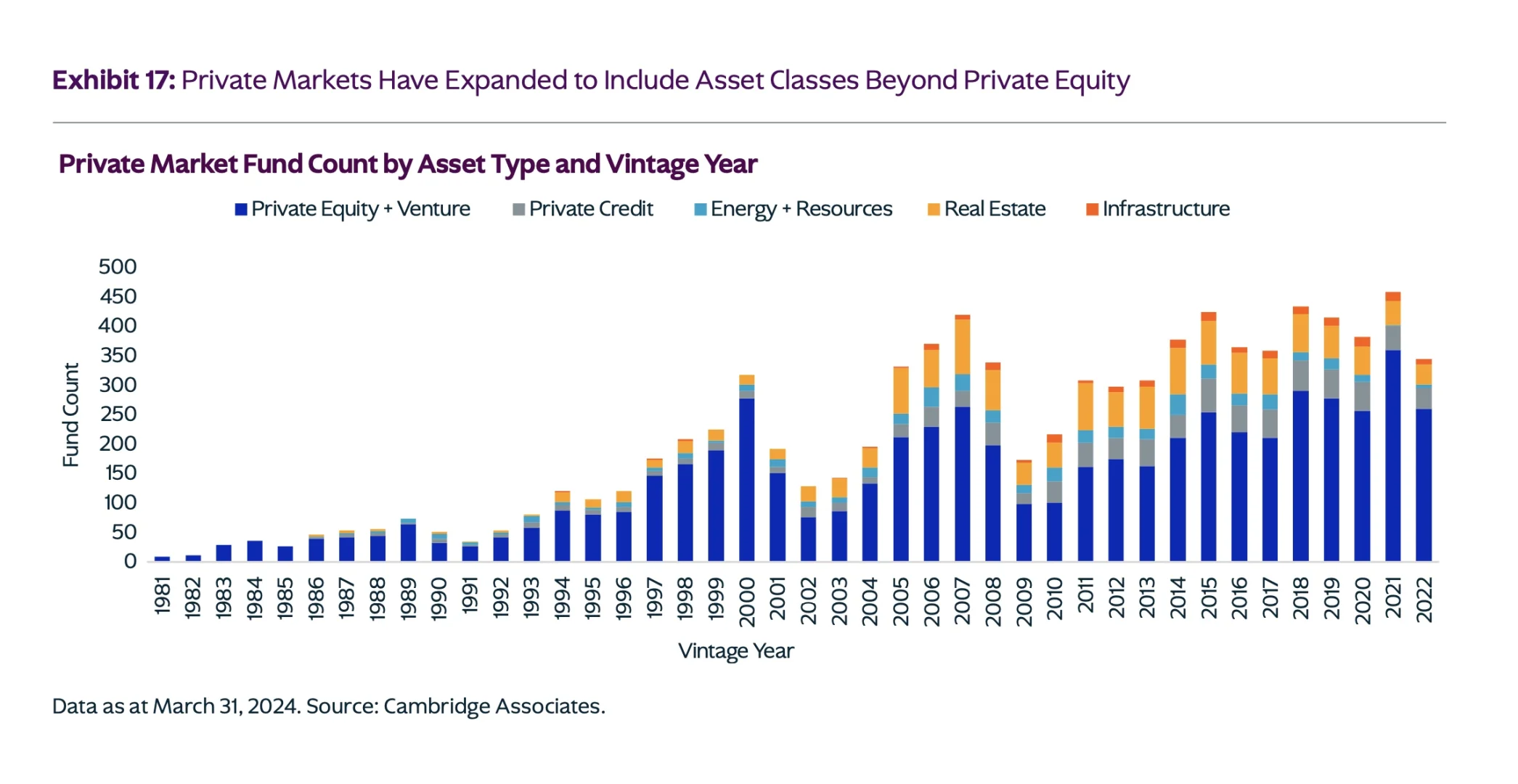

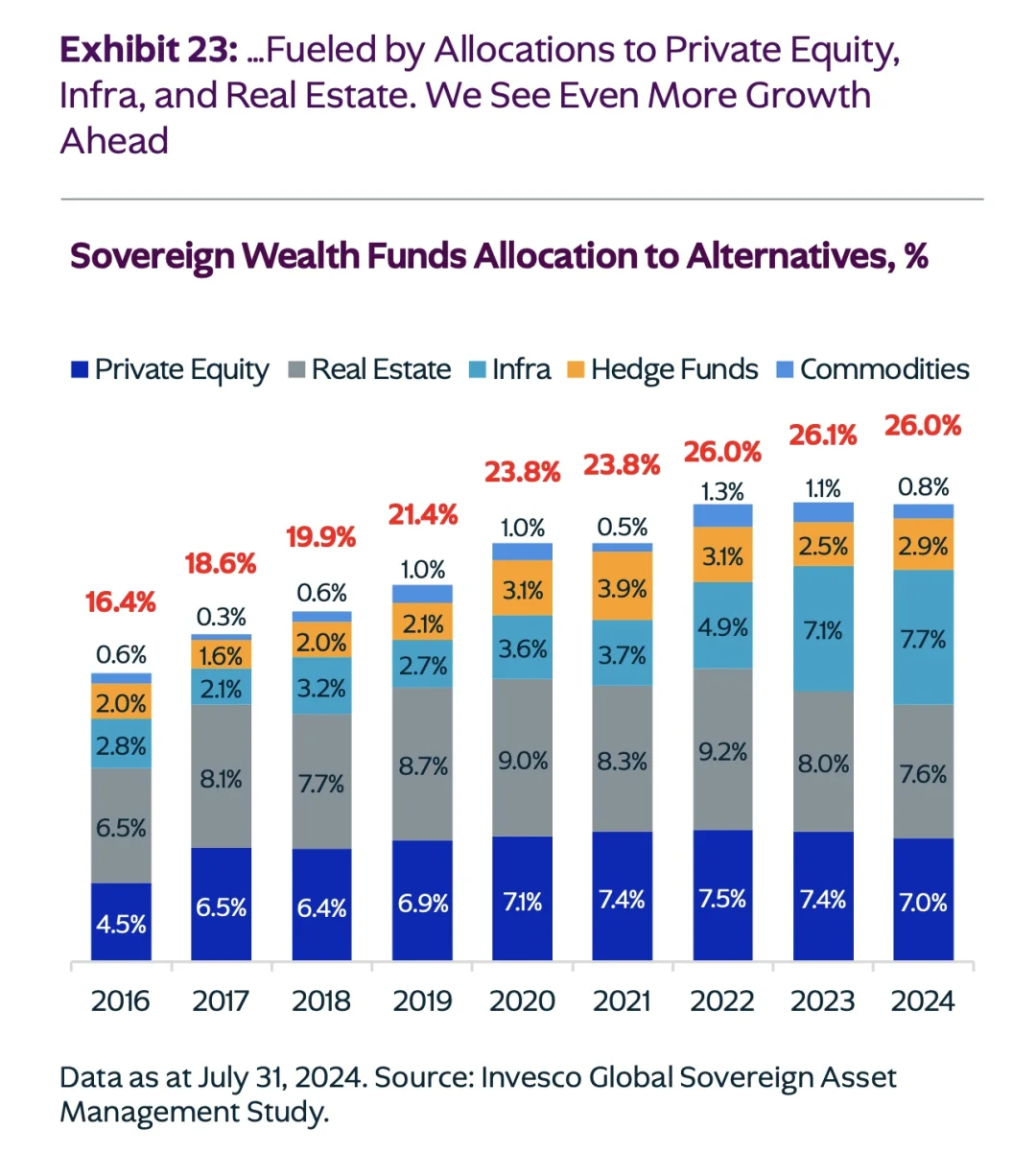

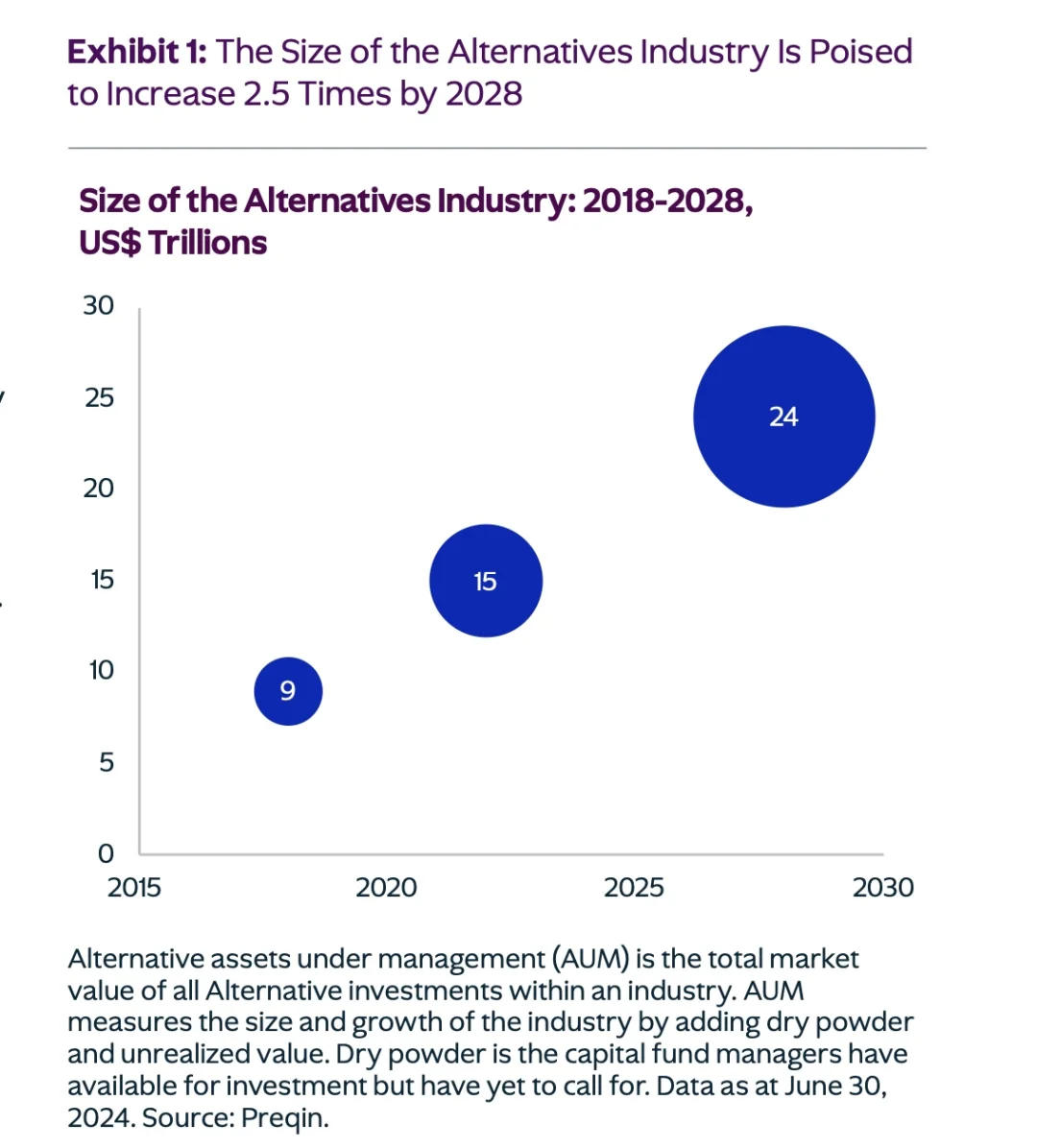

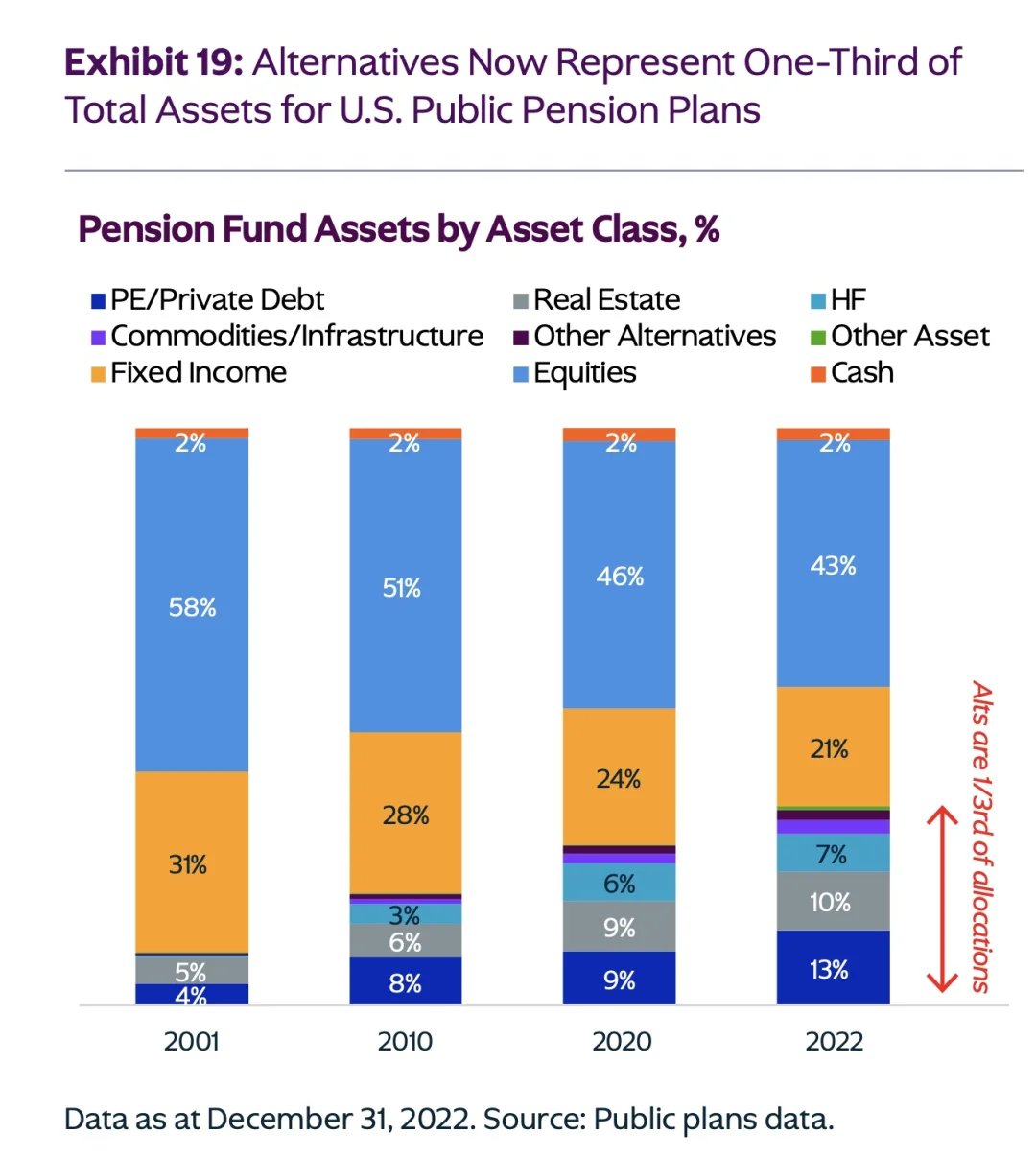

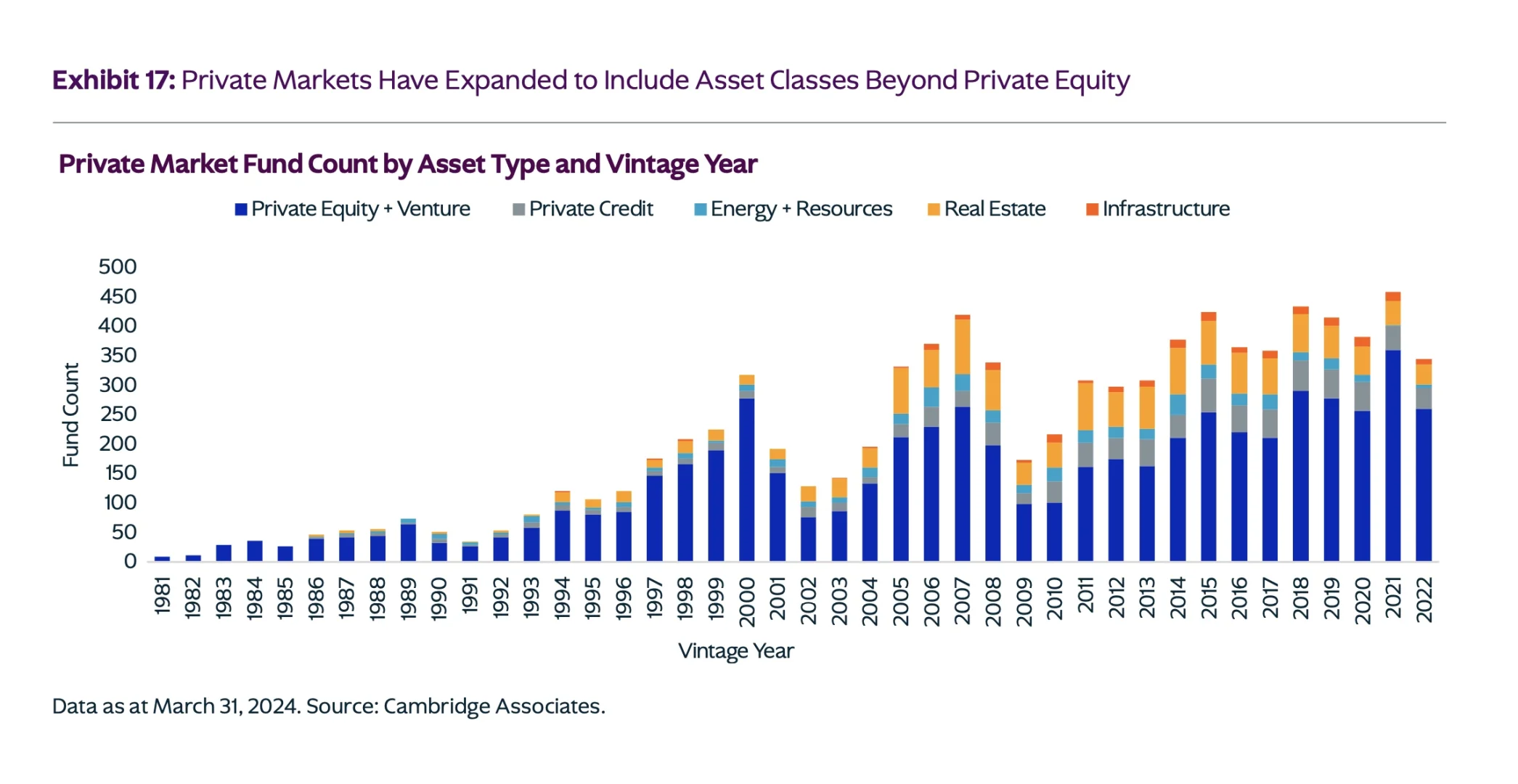

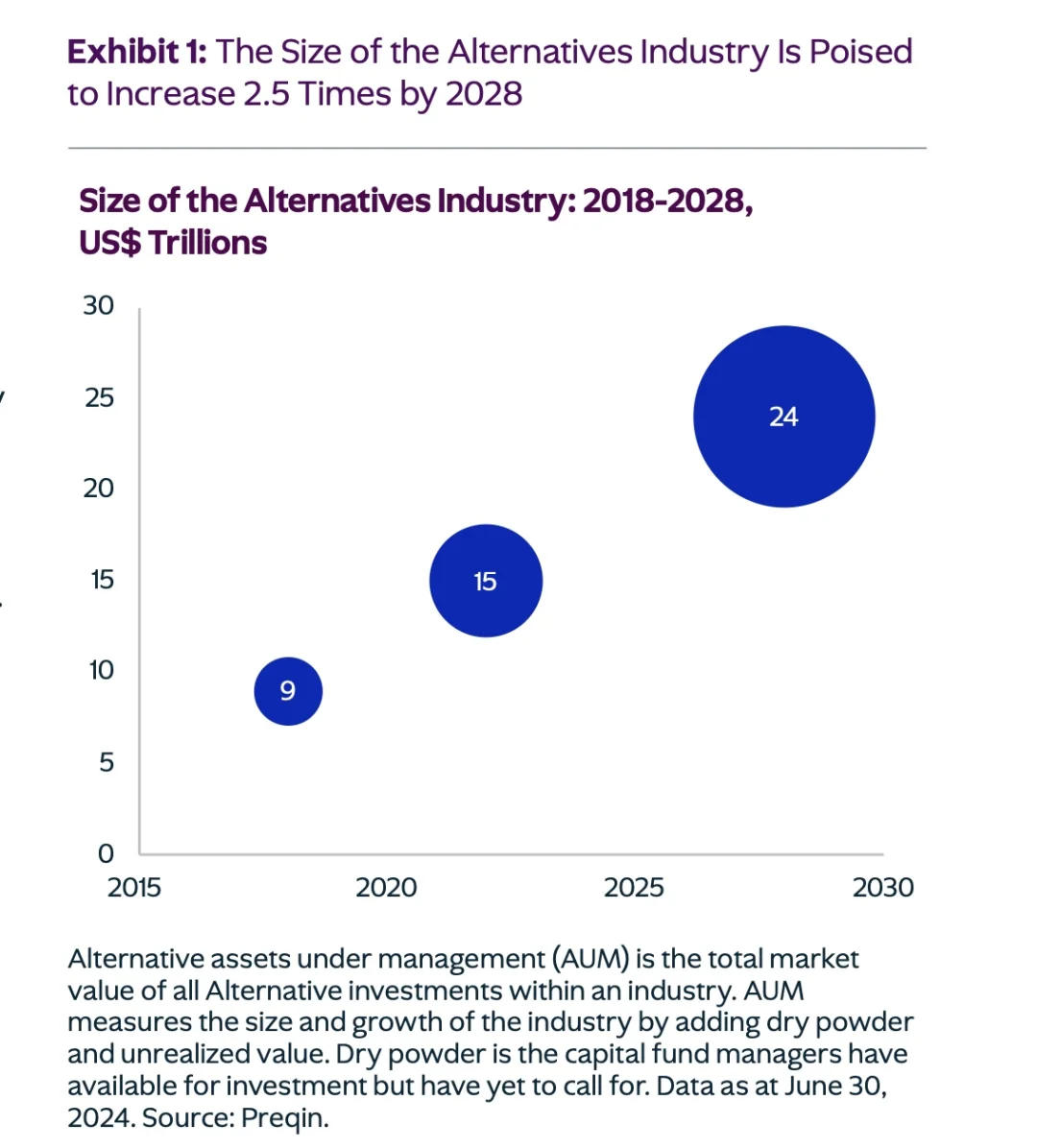

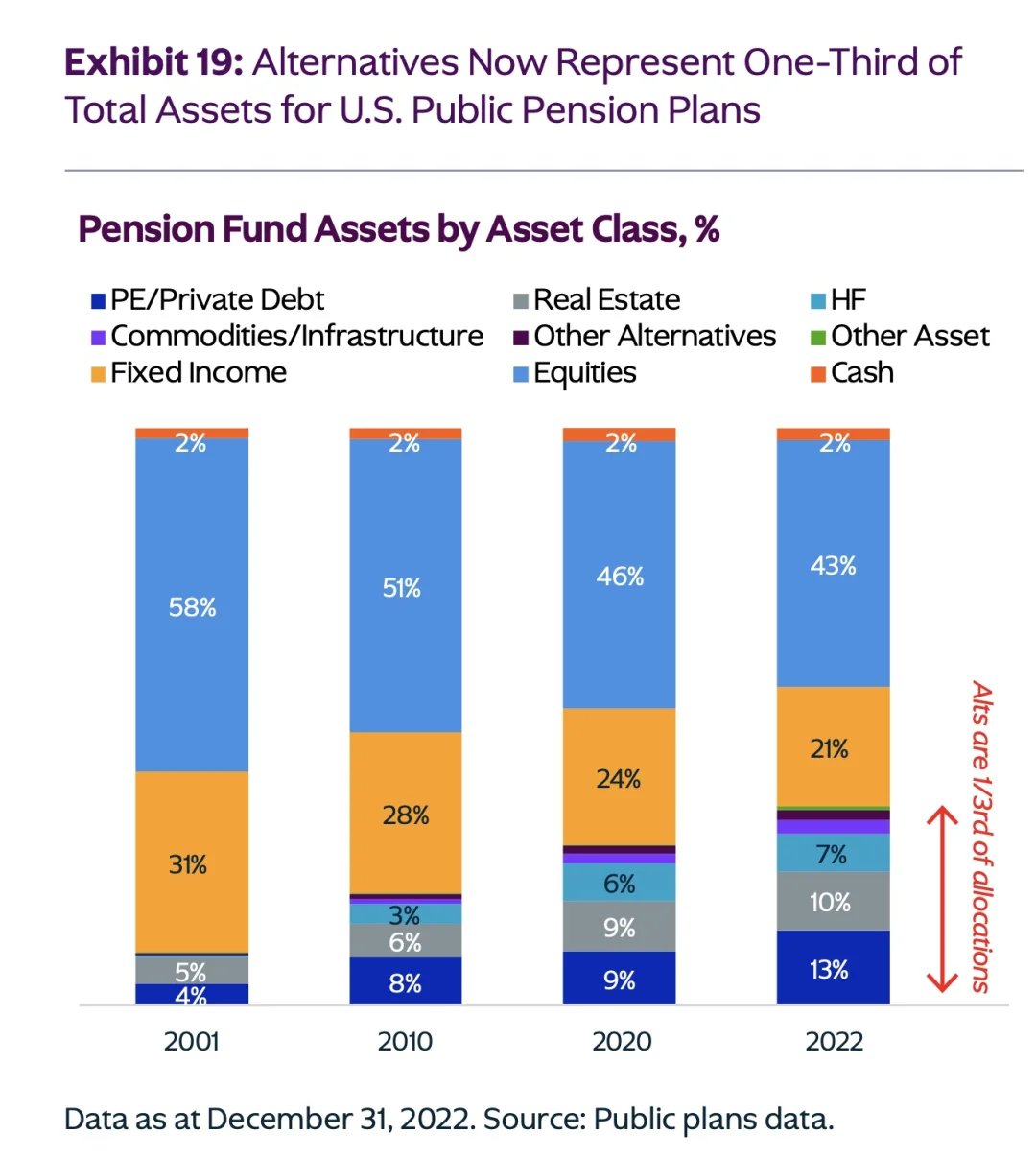

• 另类投资行业预计到2028年资产将达24万亿美元(2022年的15万亿美元),但其占全球GDP和金融资产比例仍较小。

• 增长原因包括需求与供给失衡、流动性溢价及多元化收益。

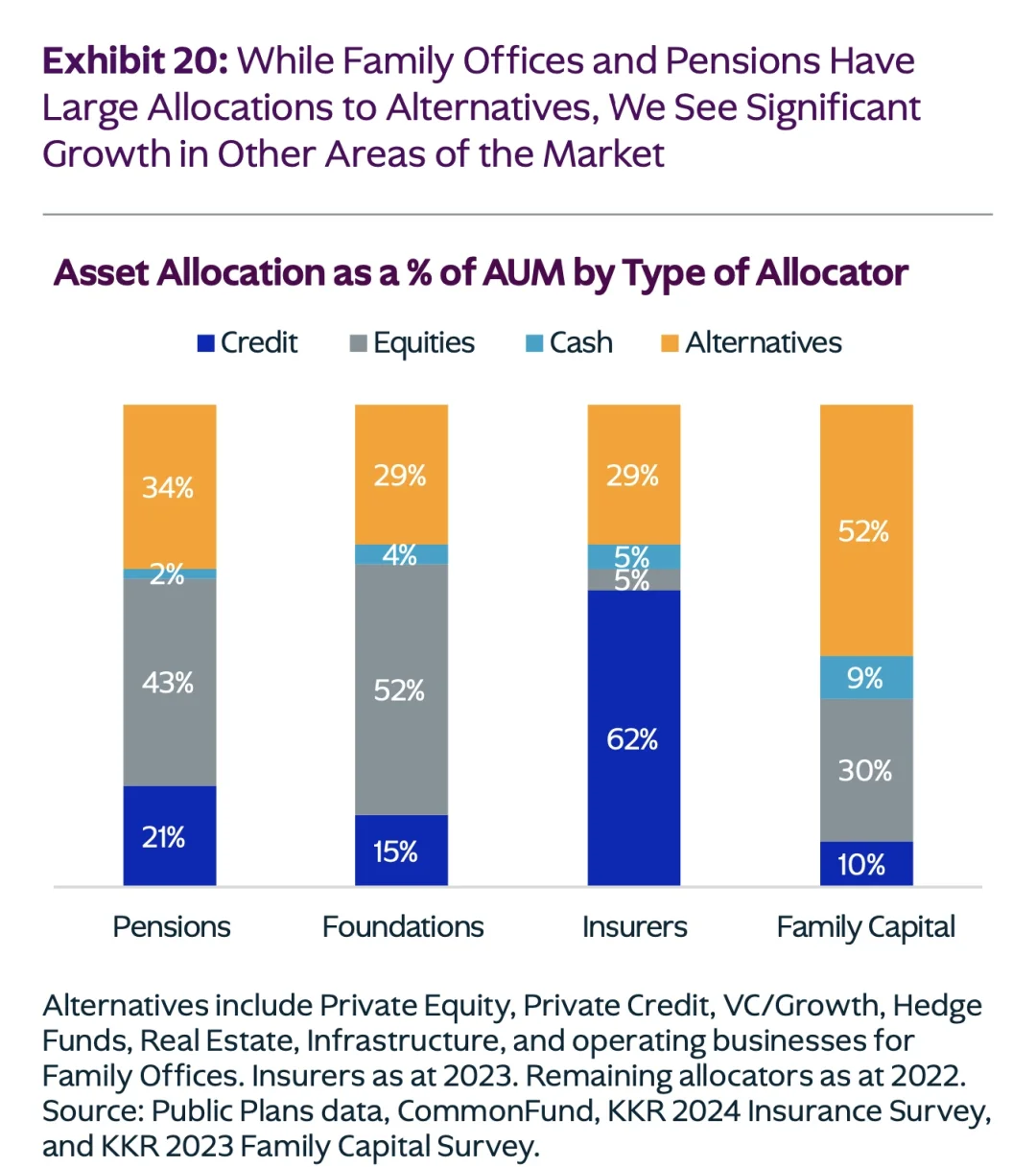

• 投资者对另类投资理解需深化,以构建更好投资组合,行业处于转折点,类似20世纪90年代投资管理行业变革。

2. 寻求另类投资原因

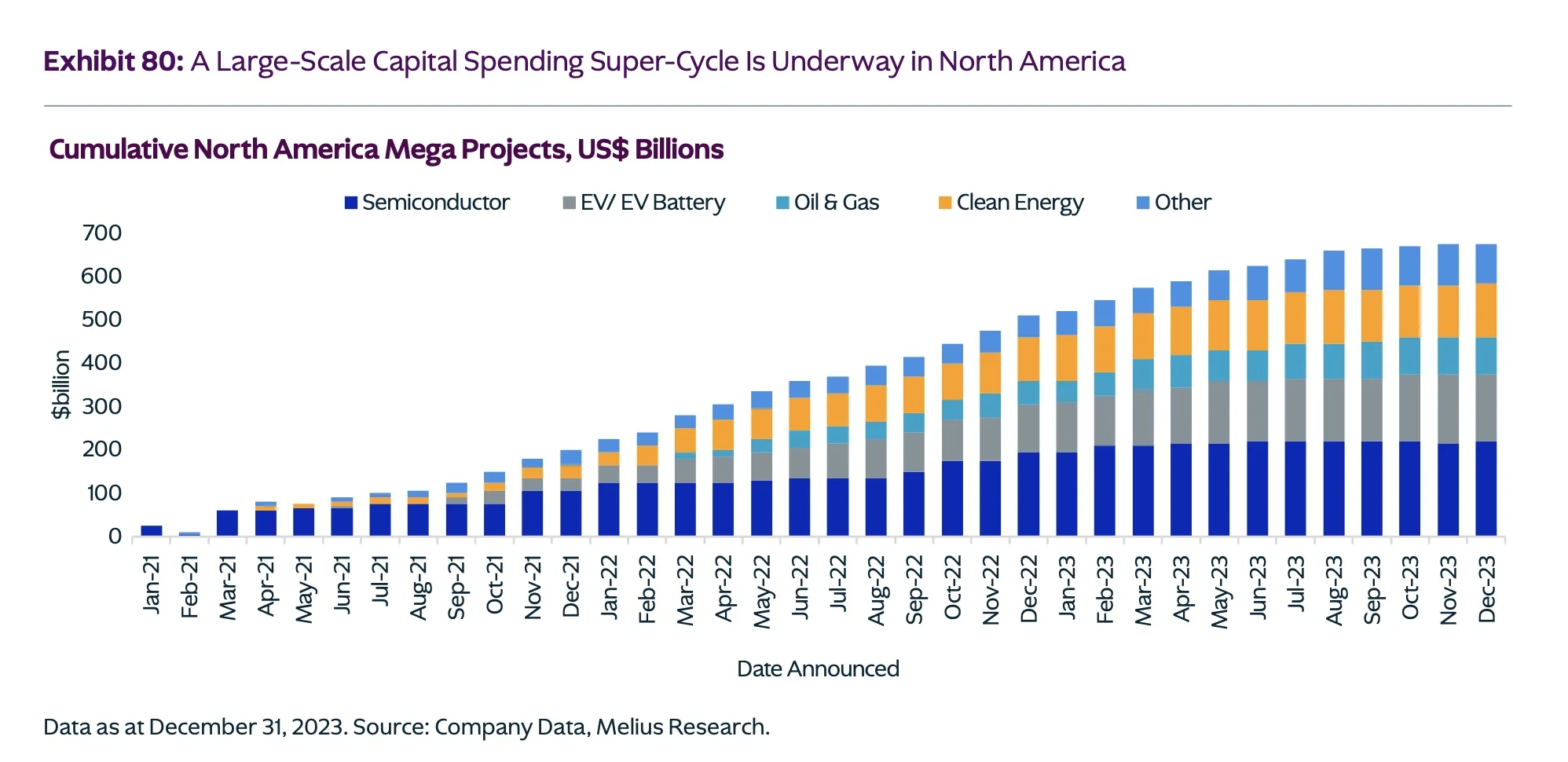

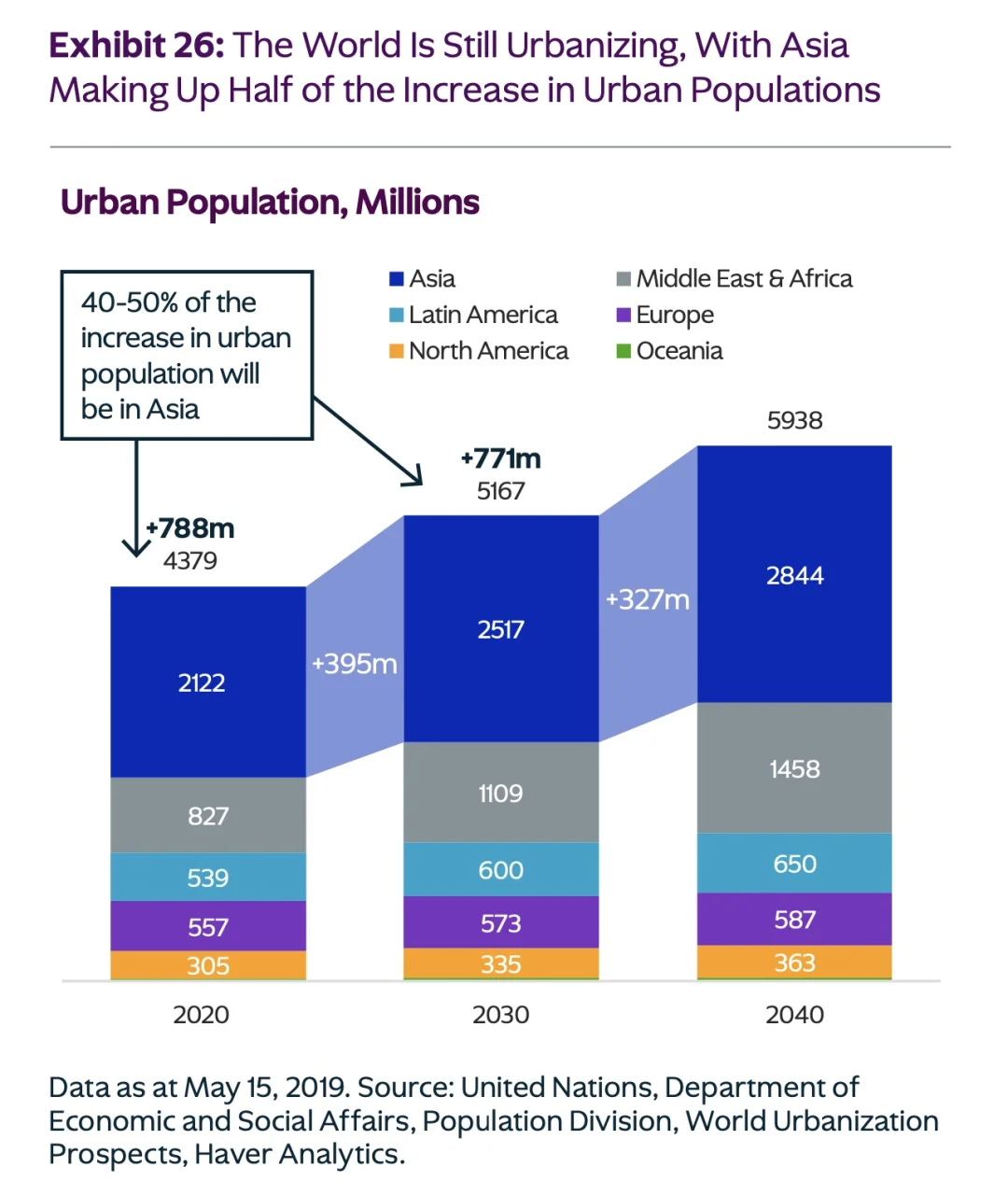

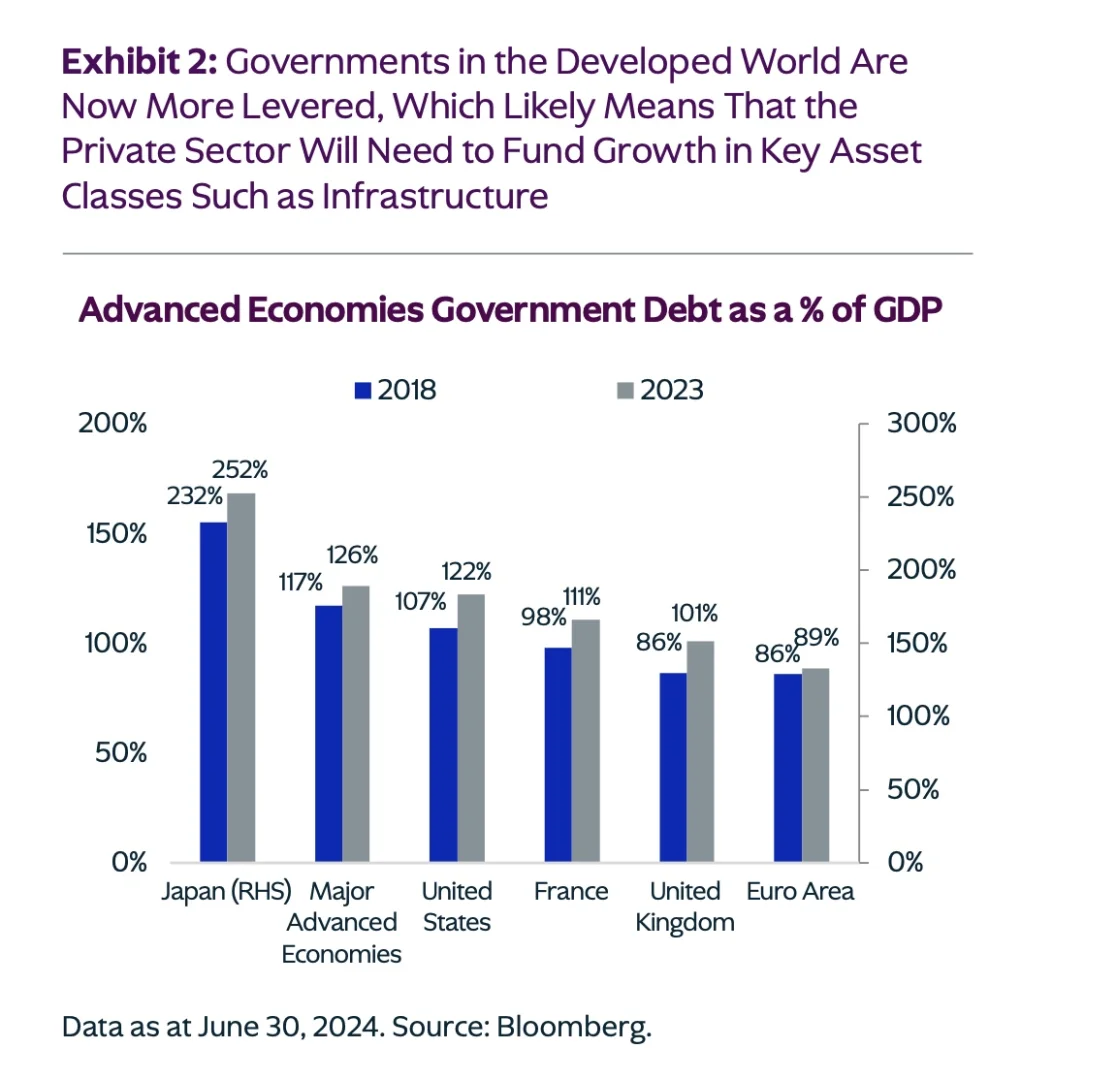

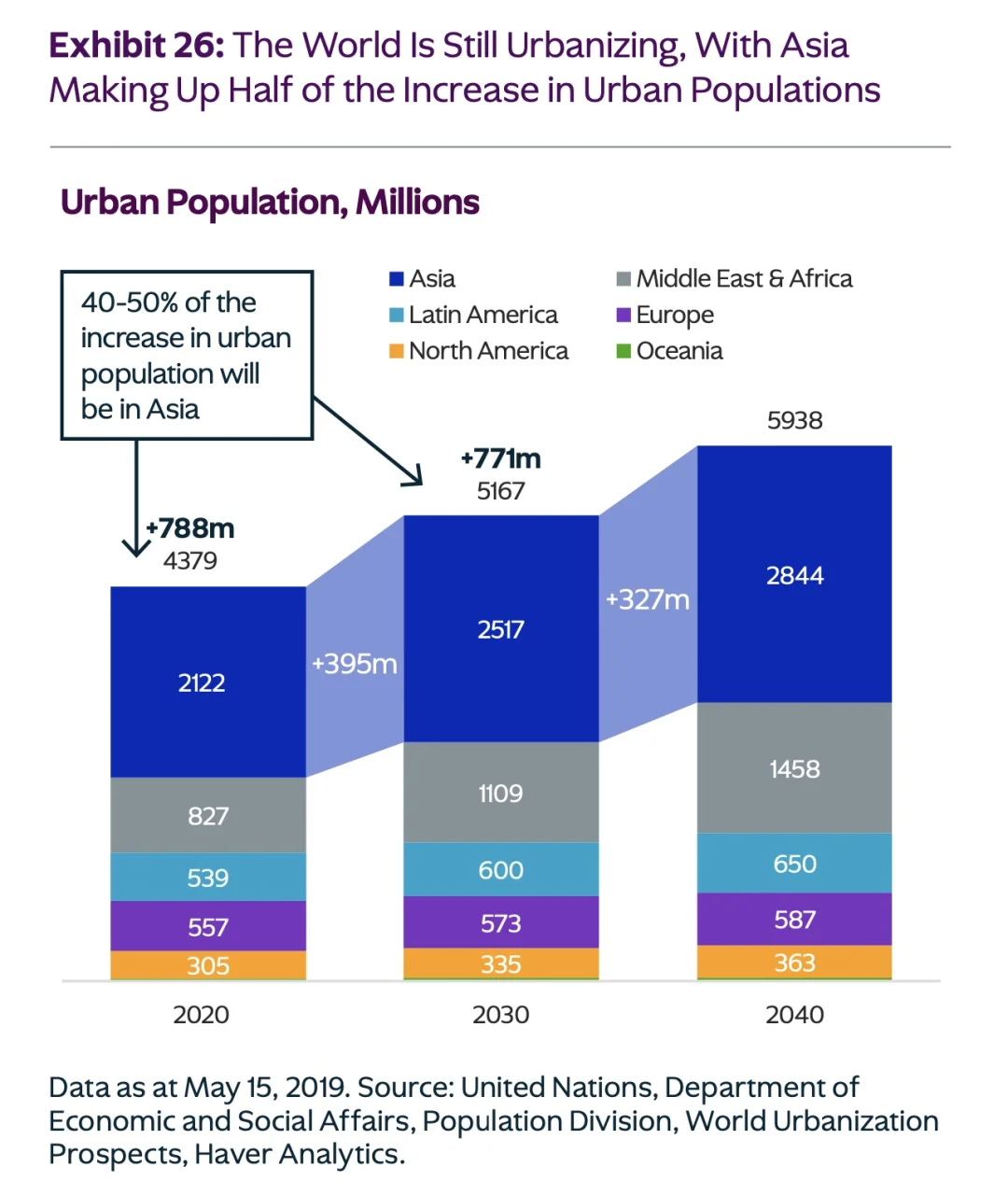

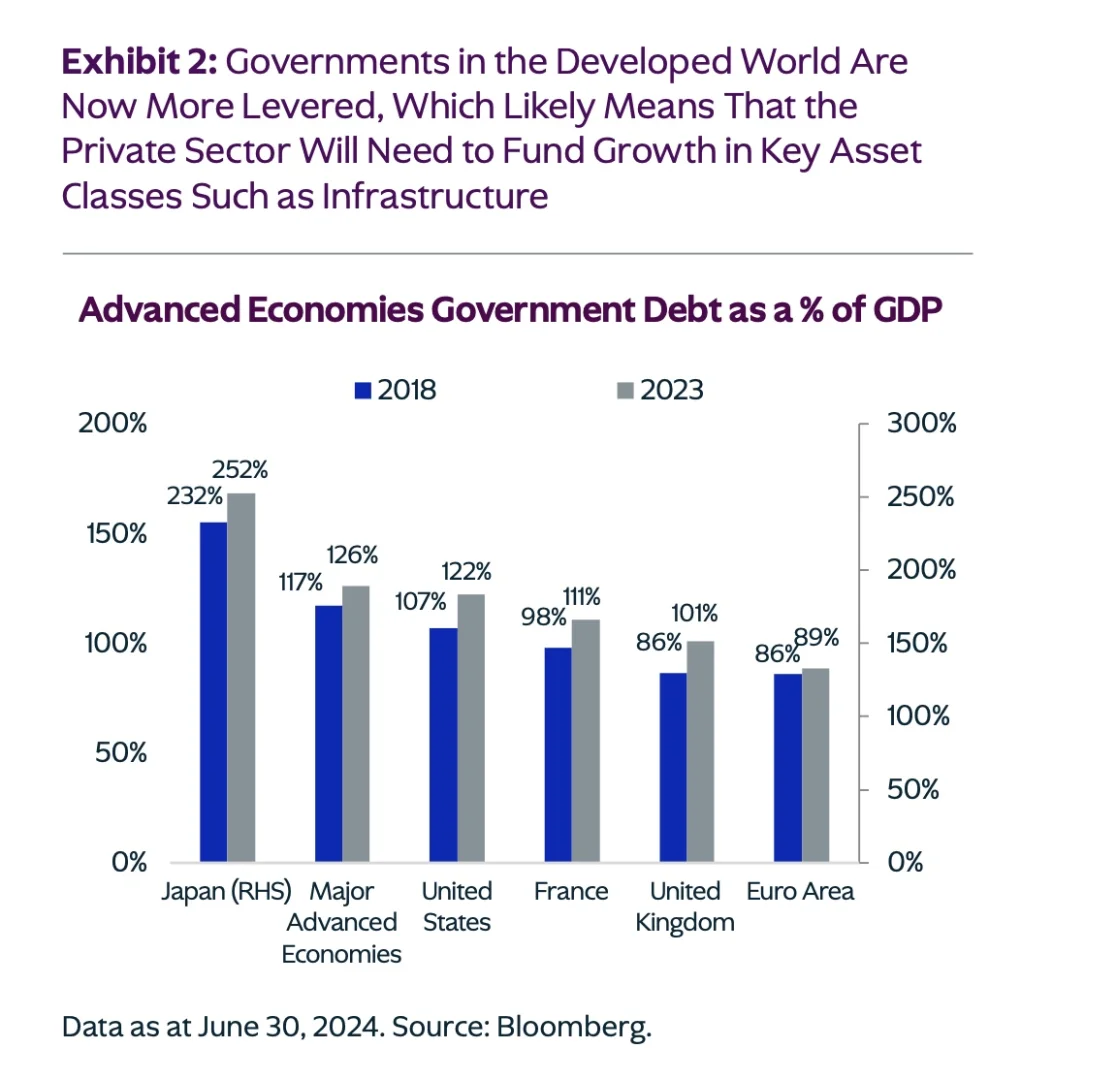

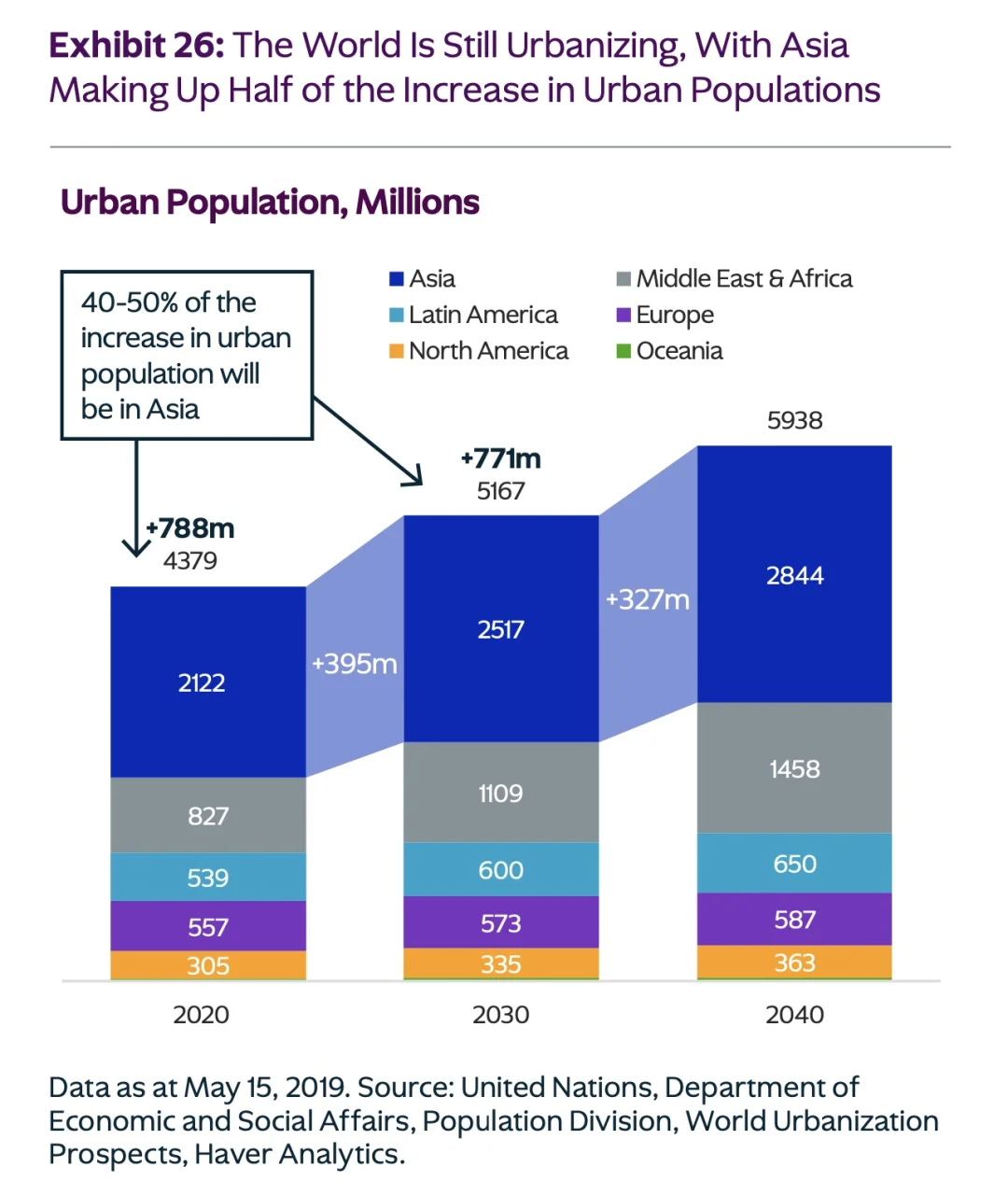

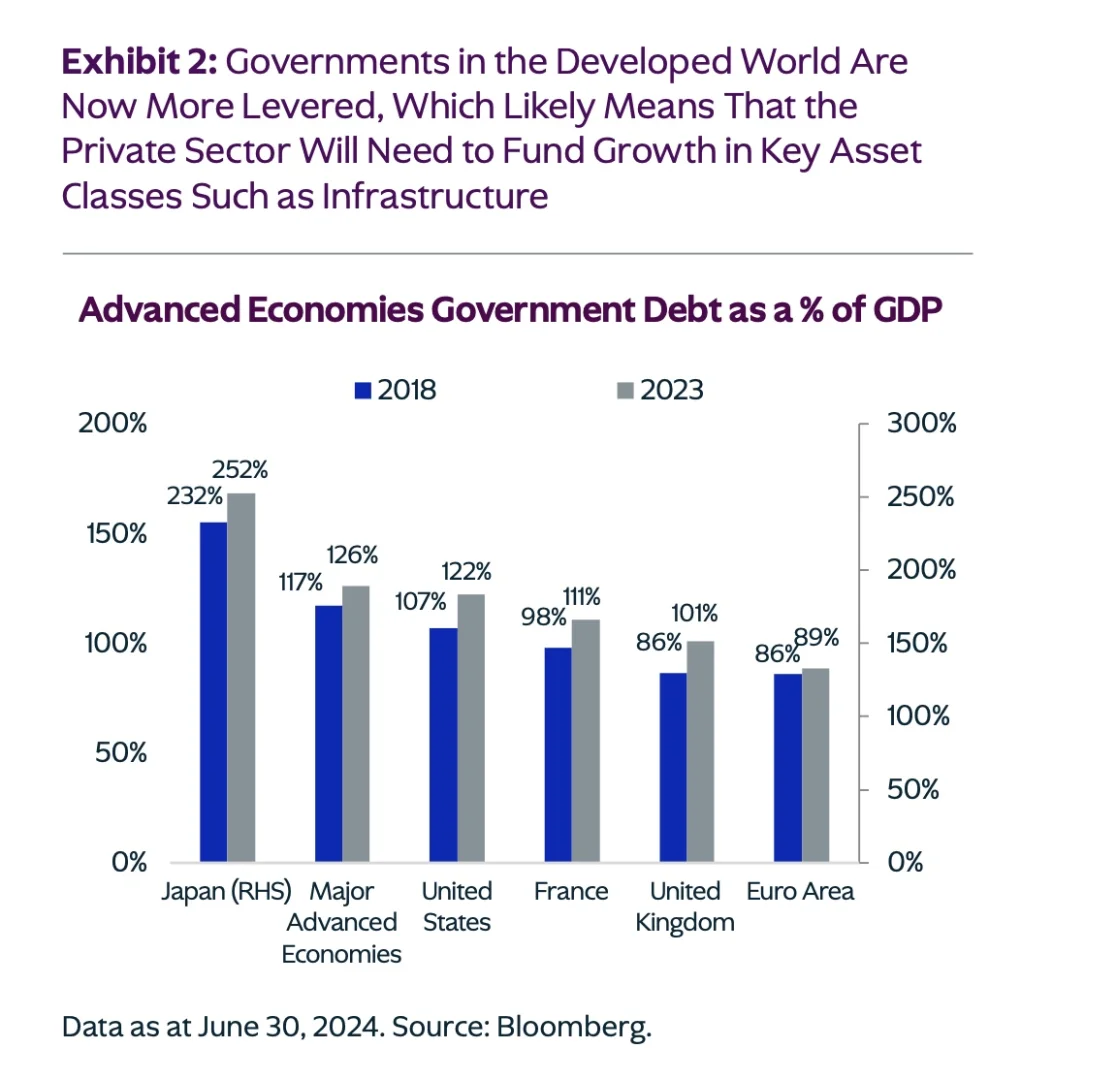

公共部门同时面对地缘政治、能源转型、历史财政限制等多重挑战,需要私有部门注入资金以解决基础设施等方面的问题,这方面的的需求规模和速度一直在增长,但目前全球在管私有资本进展总资本的2.4%。

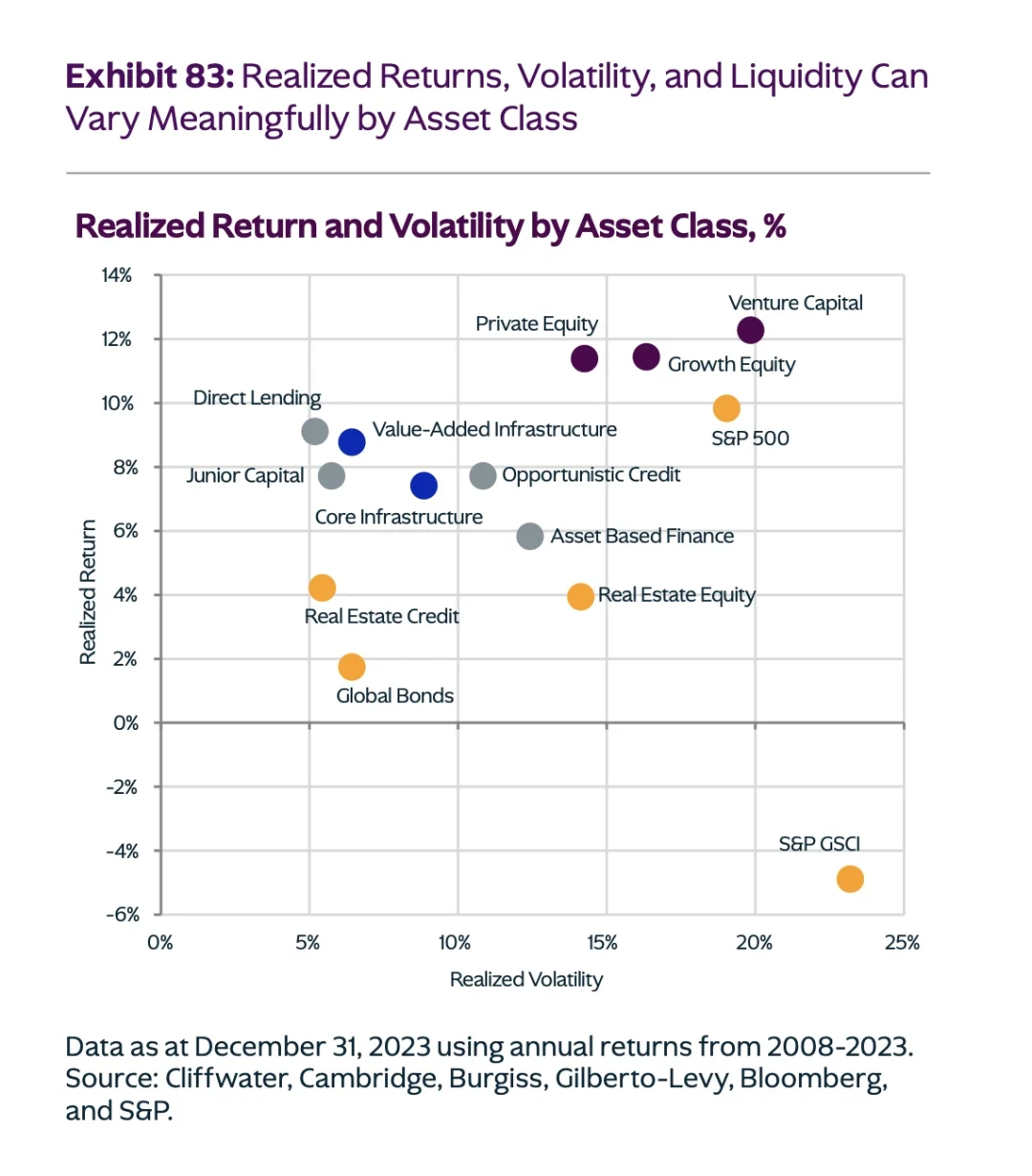

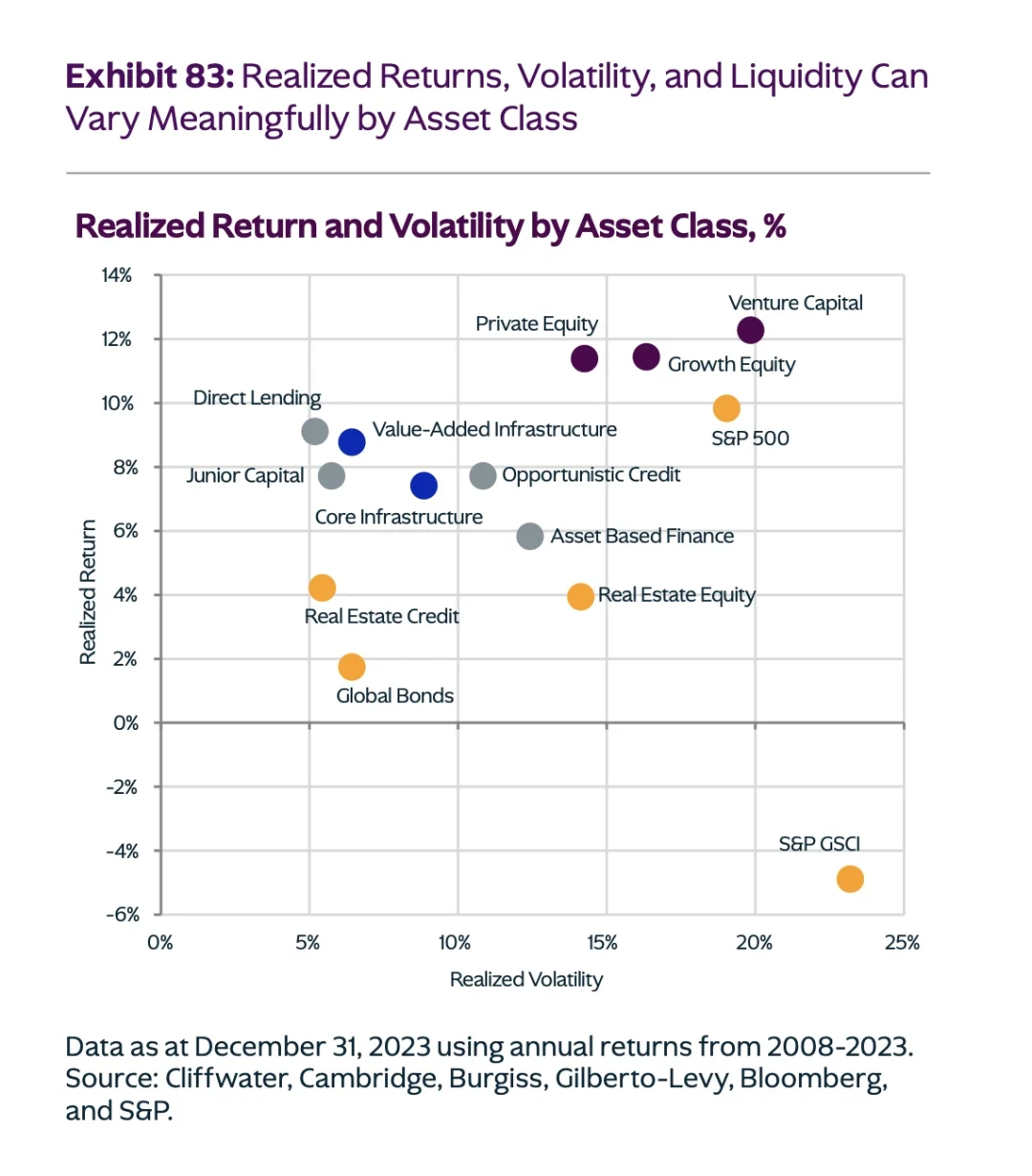

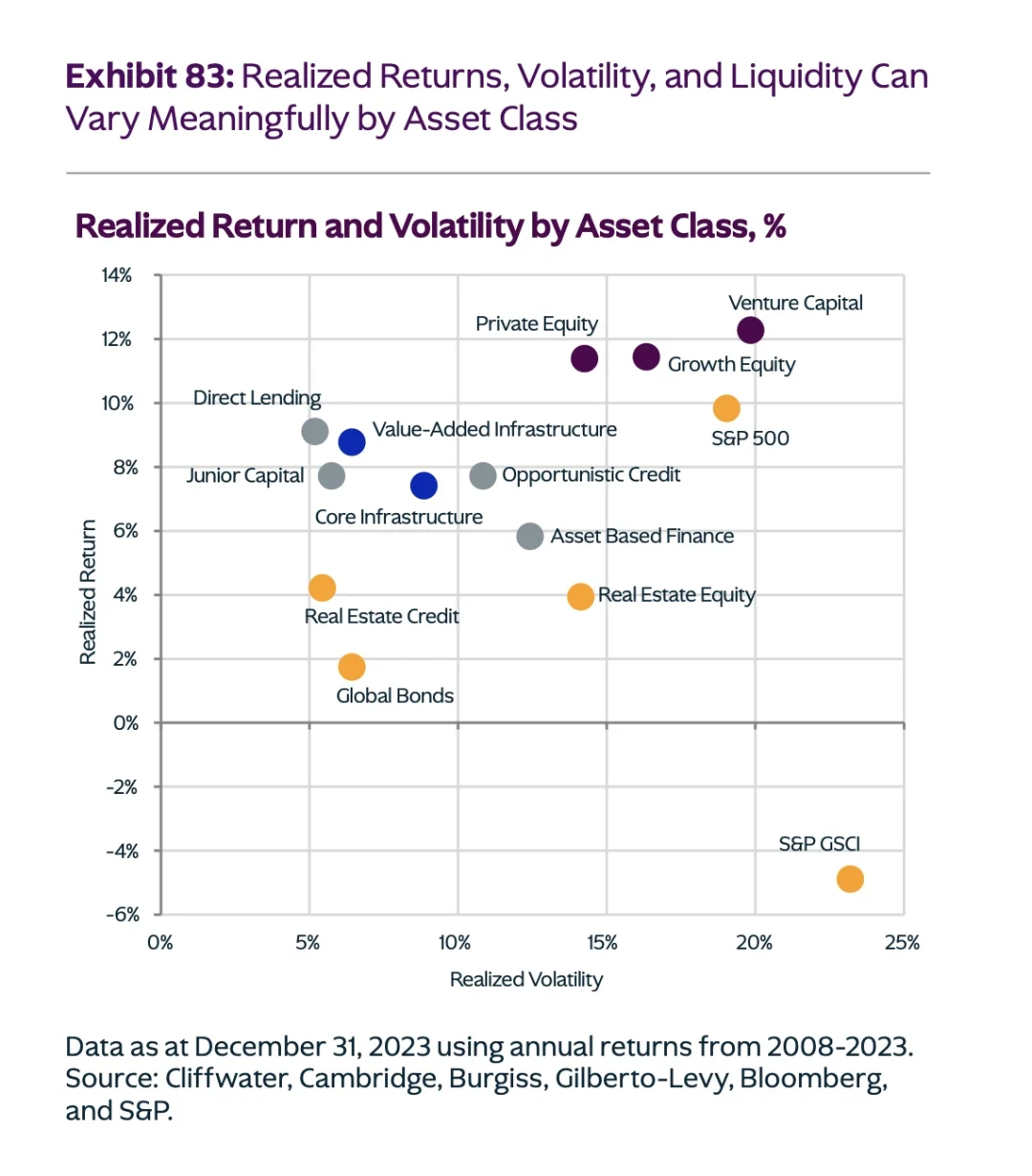

过去十年,私募股权和私募基础设施的回报超越二级市场大市值标的,体现了较高的非流动性溢价,在全球养老金短缺的背景下,利好私有资本市场。

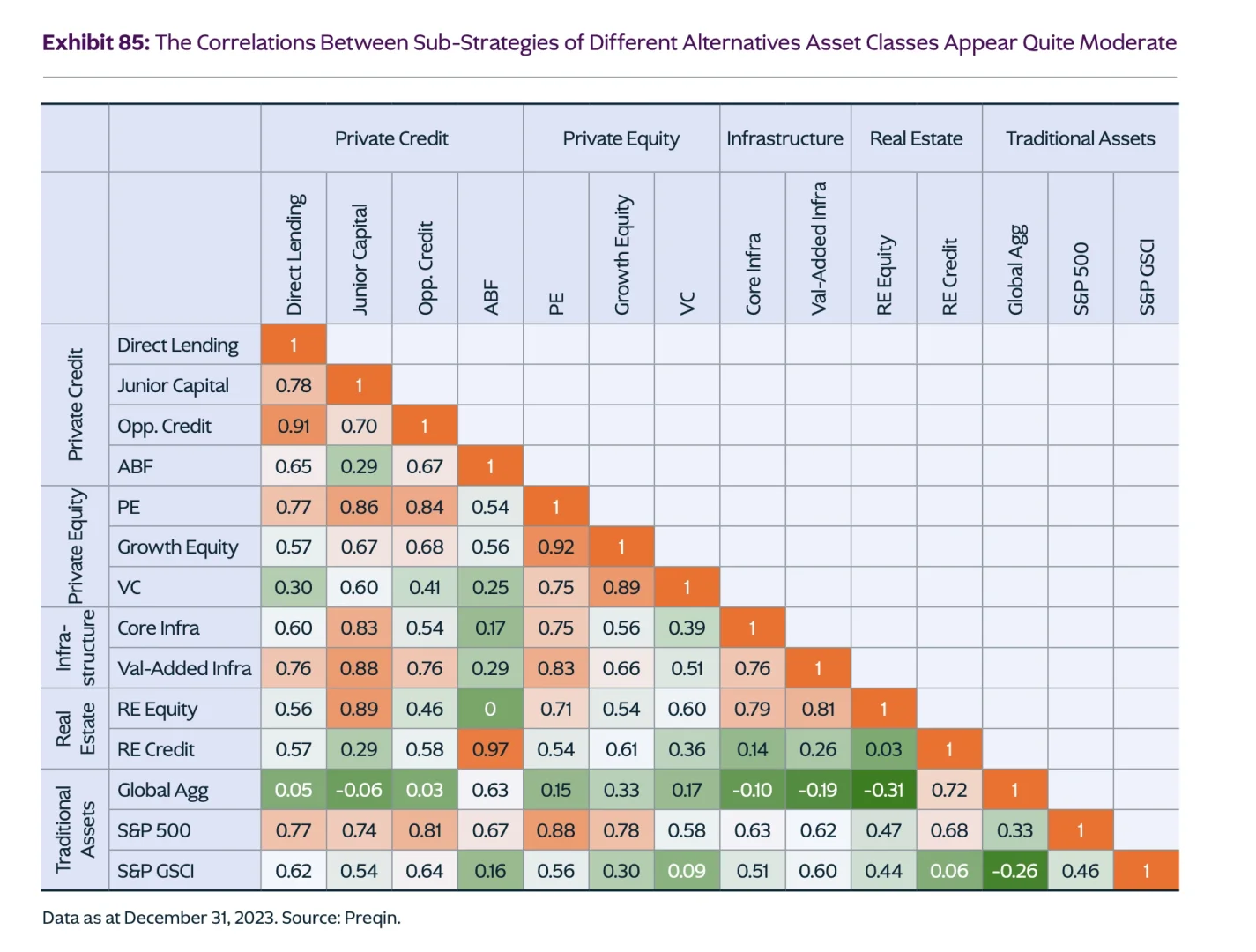

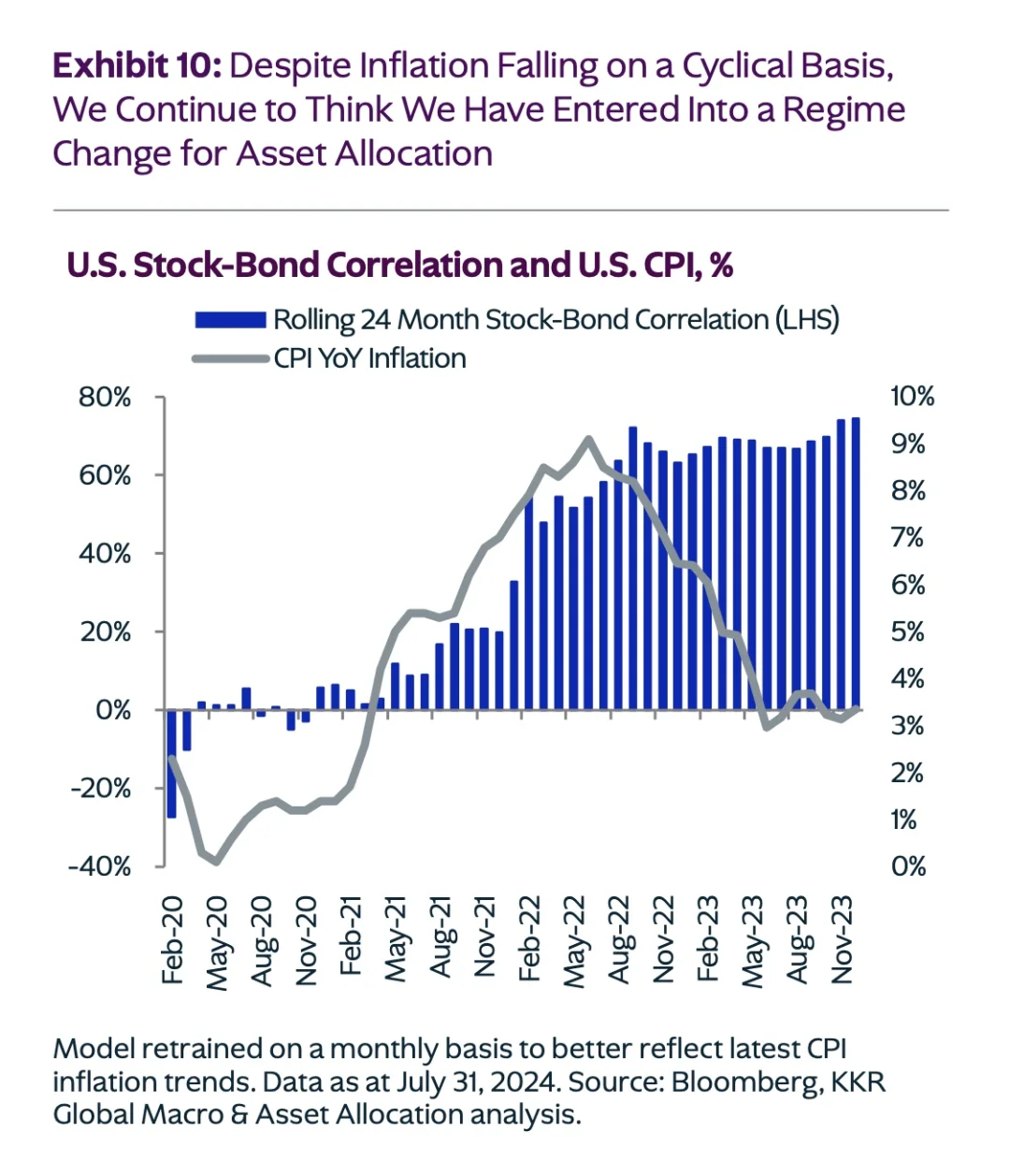

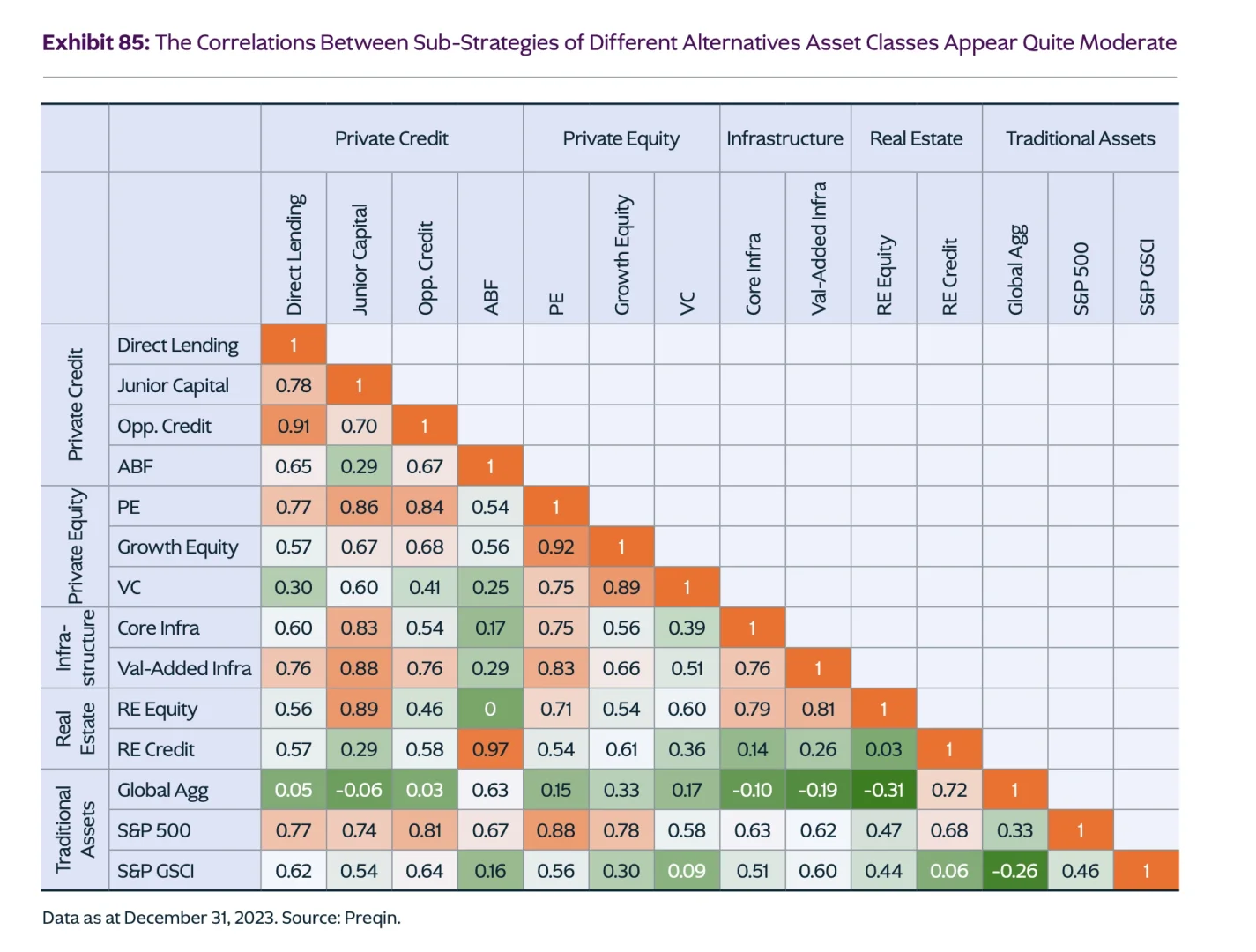

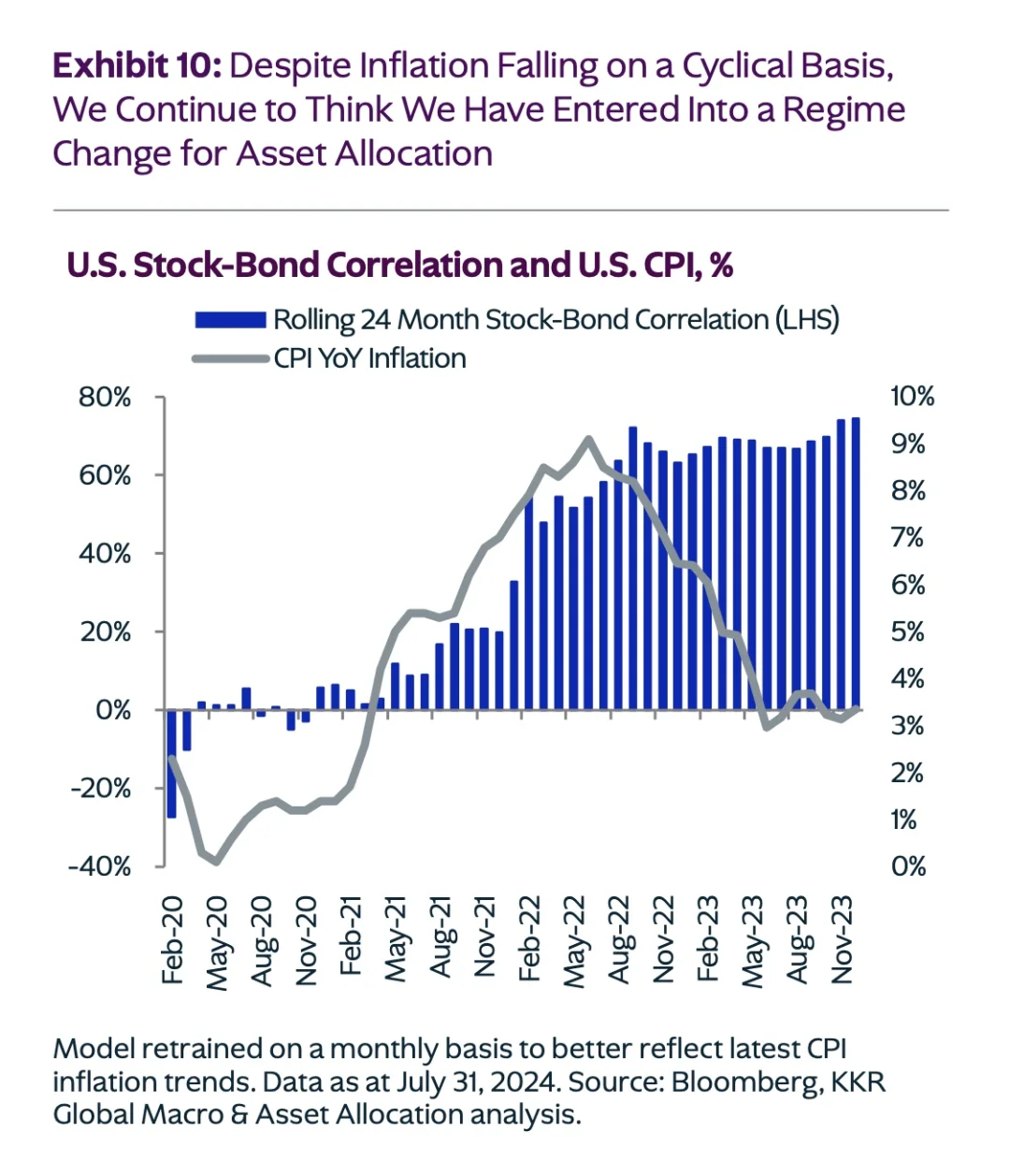

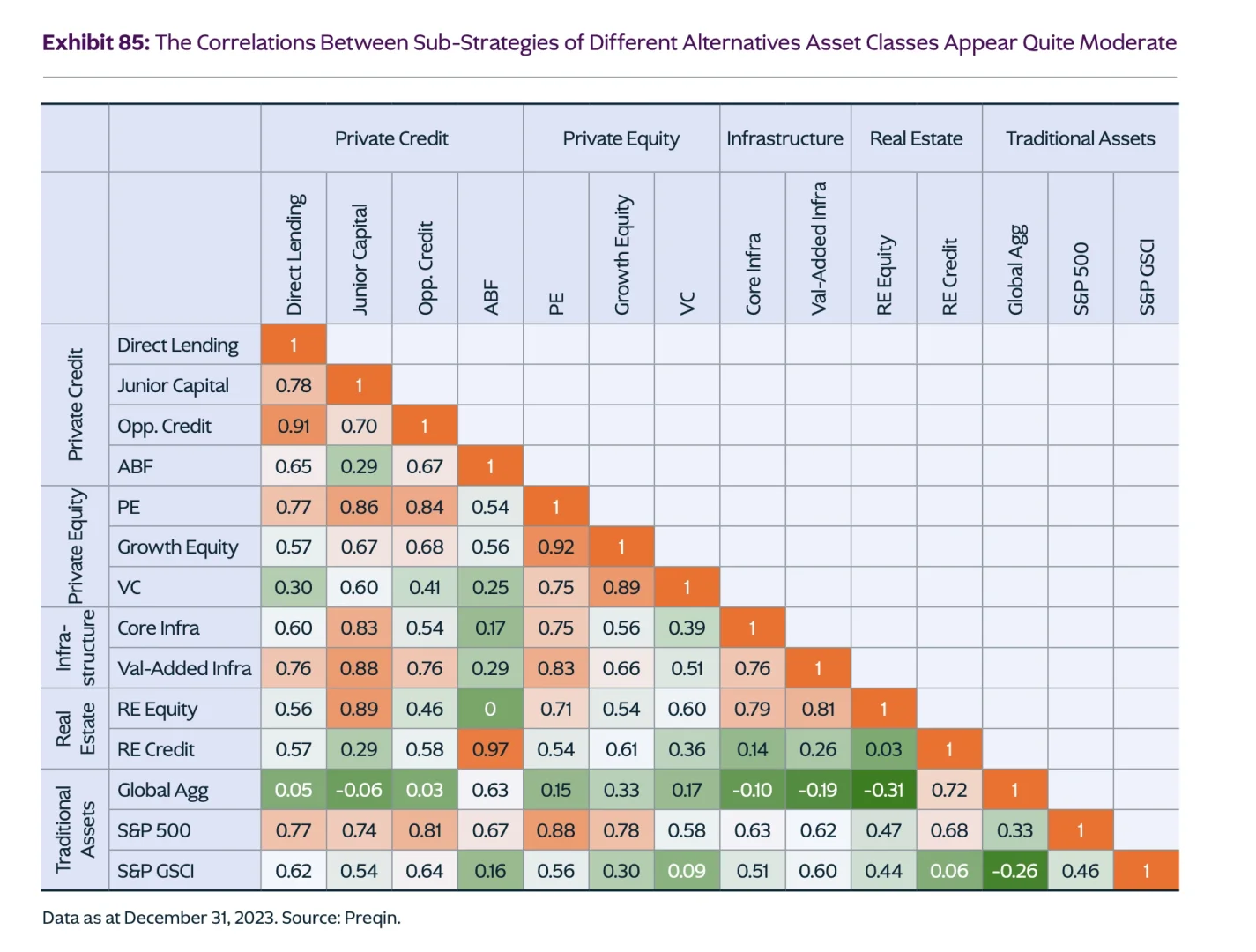

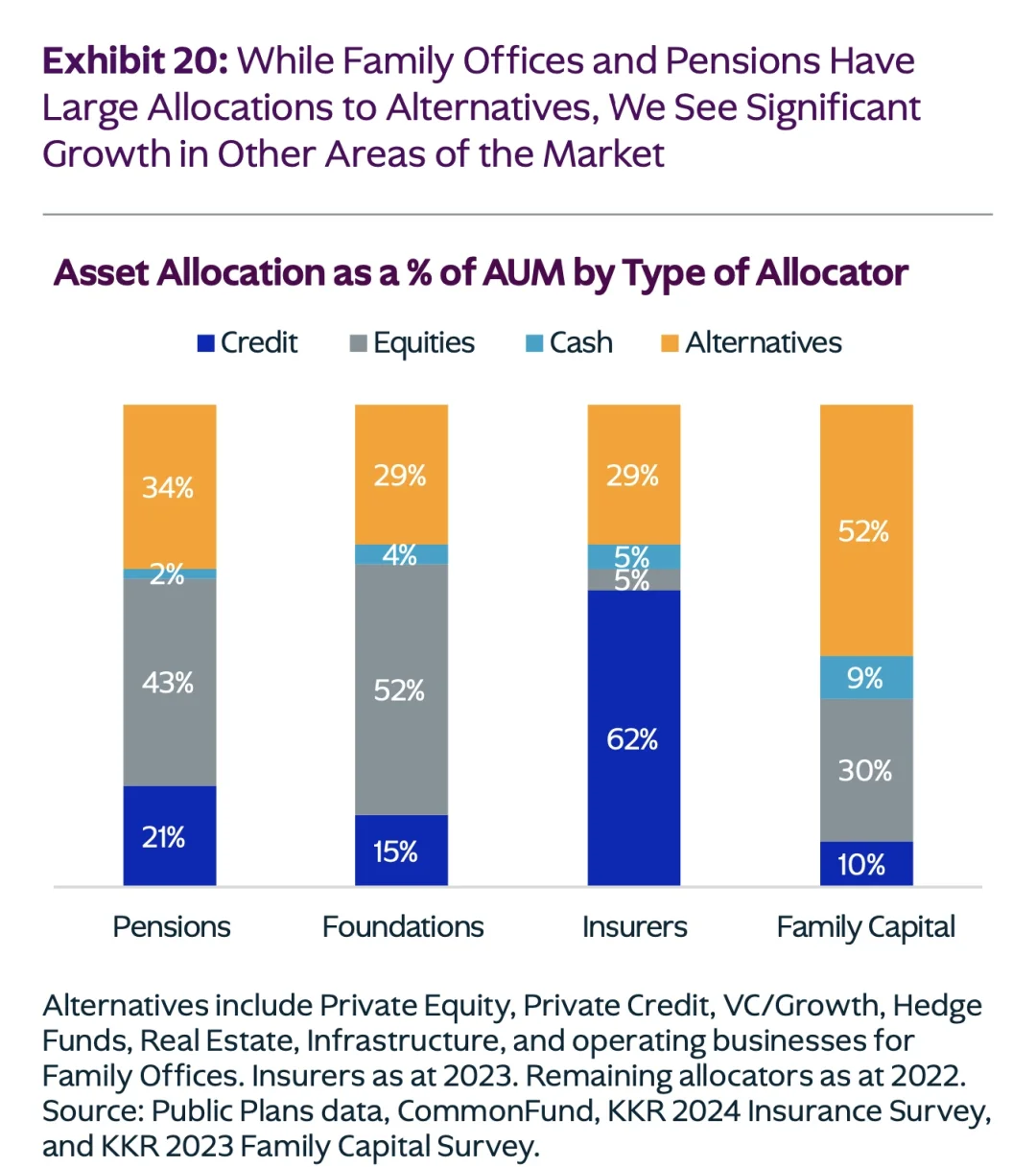

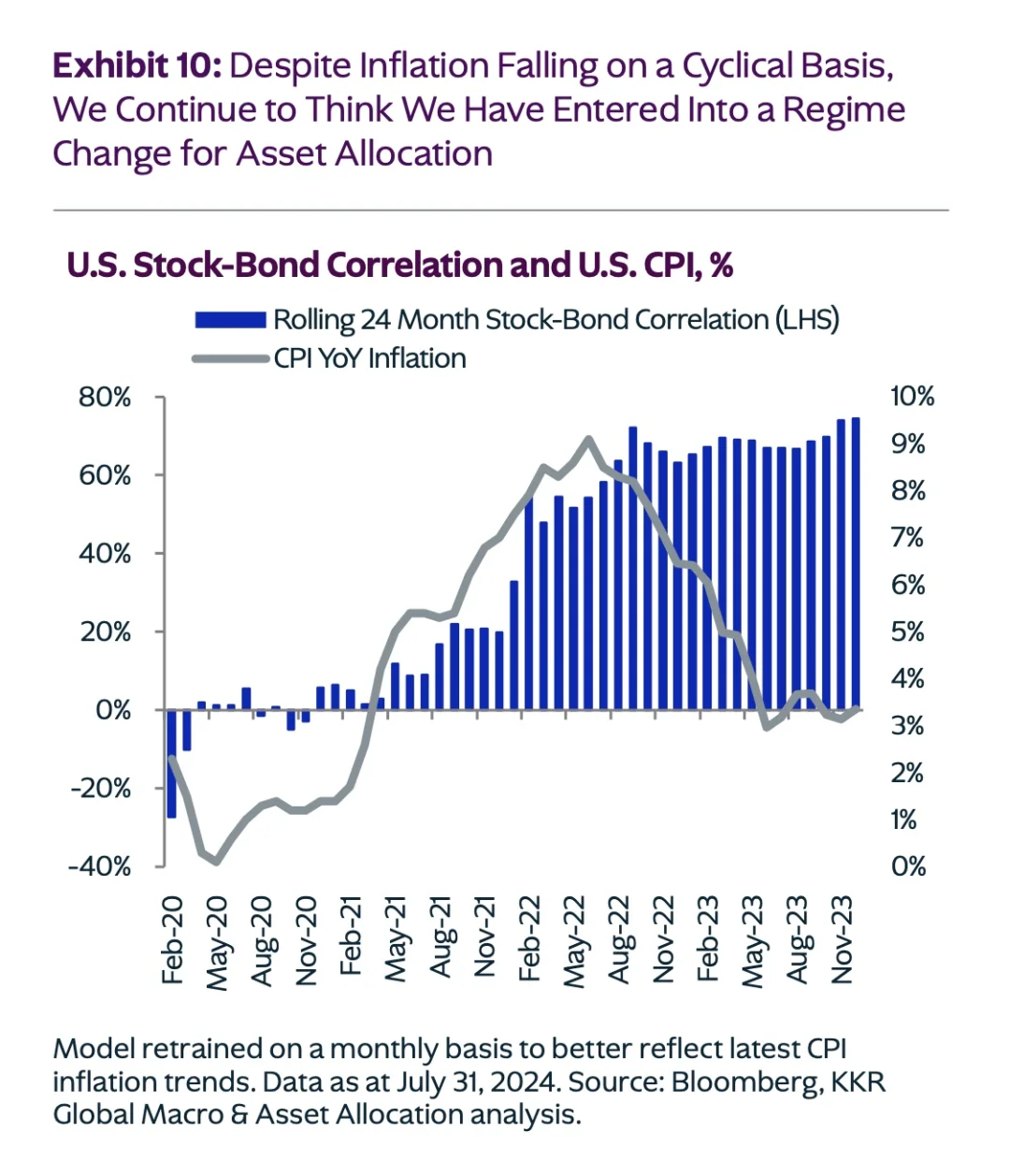

尽管通胀周期性下滑,但是已经到了资产分配的转折点,股债相关性上升,另类资产是分散化的好选择。

根据KKR的调研,市场对于全天候的组合需求以及Alpha收益的需求呼声在升高。

3. 私募基础设施(PE不展开了)

• 未来增长催化剂

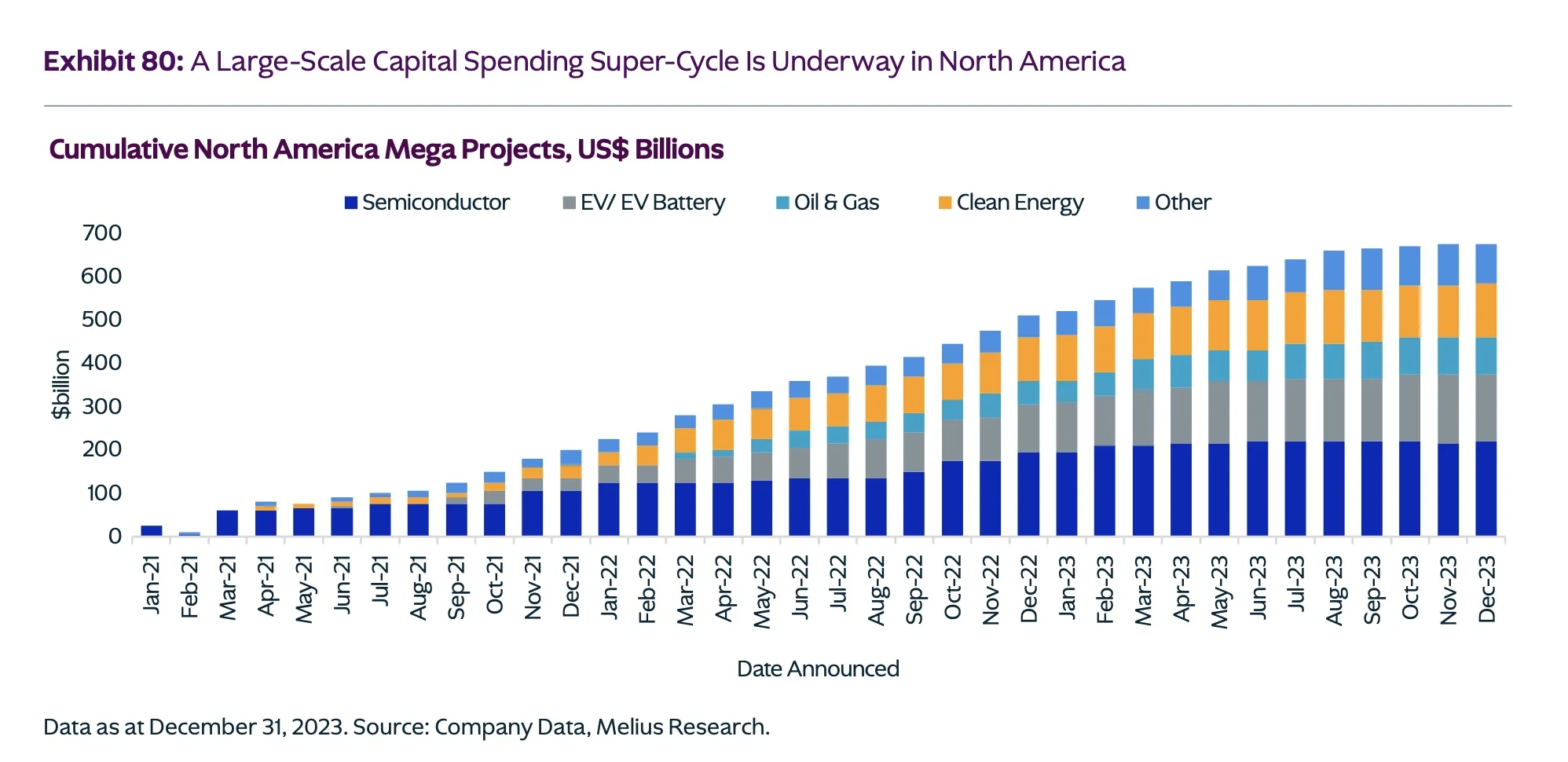

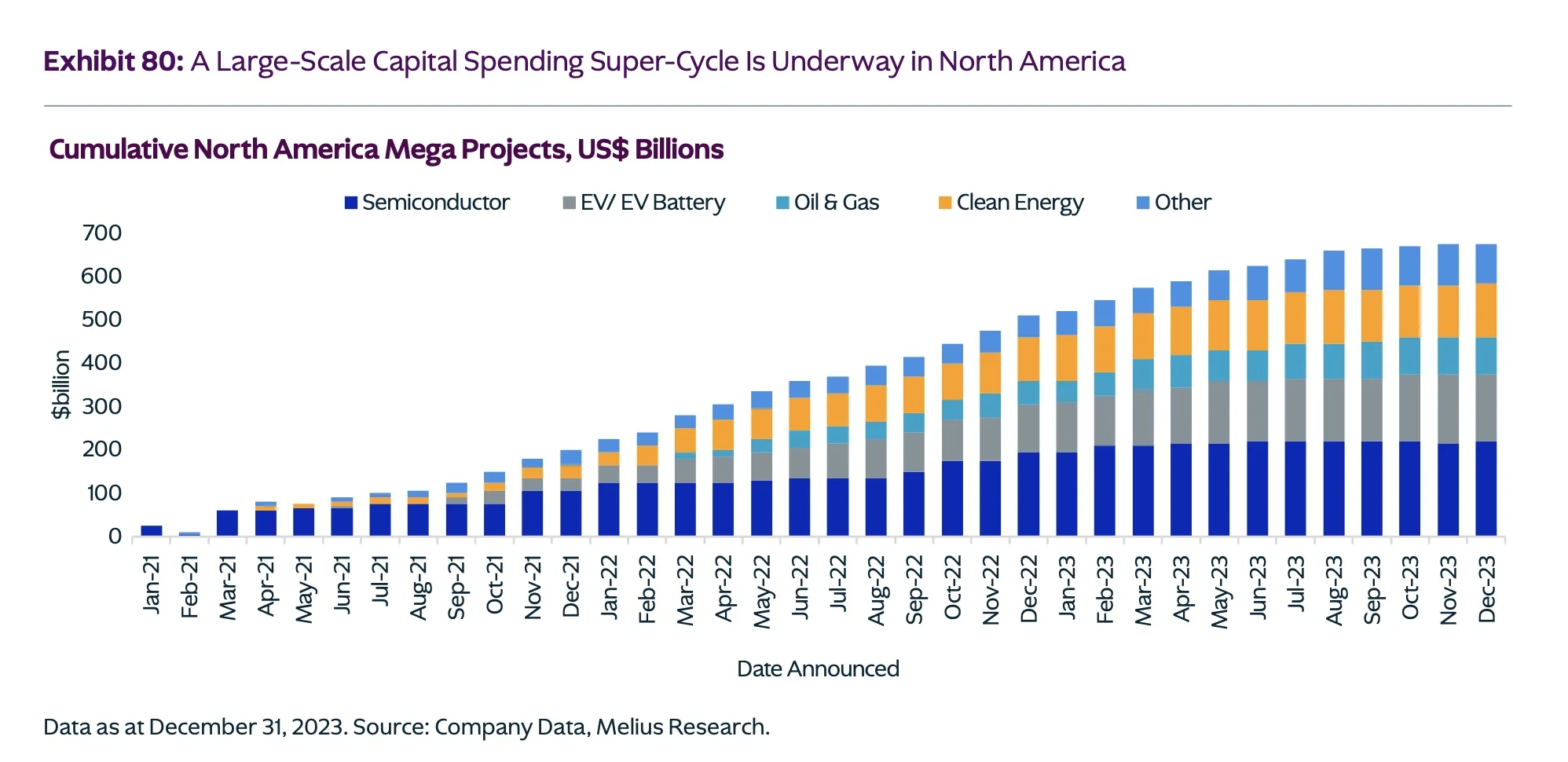

💡脱碳投资:能源转型创造机会,可再生能源成本降低,相关基础设施投资需求大,如电动汽车基础设施、电池存储等,但注意政治风险和保护投资下行风险。

💡数字化:数据中心需求增长,面临电网升级、竞争和能源供应等挑战,光纤机会可能增加,不同数据中心价值评估需谨慎,能源基础设施投资需求大。

💡公司分拆:企业面临压力出售基础设施资产,通过租赁回租等可实现双赢。

💡交通:电动化和脱碳投资需求大,供应链调整注重韧性和可持续性,ESG策略可减少排放,创造投资机会,如升级基础设施、建设绿色制造中心等。

豌豆射手

这篇文章能分享下吗,或者告知下在哪里找到的